DAFTAR ISI

TINJAUAN MATA KULIAH

MODUL 1 : KAS, REKONSILIASI BANK, DAN LAPORAN ARUS KAS

MODUL 2 : PIUTANG

MODUL 3 : PERSEDIAAN

MODUL 4 : INVESTASI

MODUL 5 : AKTIVA TETAP

MODUL 6 : AKTIVA TIDAK BERWUJUD

MODUL 7 : KEWAJIBAN

MODUL 8 : EKUITAS

MODUL 9 : PERUBAHAN AKUNTANSI DAN KOREKSI KESALAHAN

TINJAUAN MATA KULIAH

Laporan Keuangan (financial statement) sebagai hasil akhir silus akuntansi merupakan personifikasi bentuk akuntabilitas perusahaan terhadap para stake holder. Kendati sarat dengan angka, namun informasi yang terkandung di dalamnya mampu mengungkap kondisi finansial yang sebenarnya.

Apakah perusahaan dalam kondisi tumbuh kembang, stagnant (hanya sekedar survive) atau justru mengalami kemundurn (declining) bisa terungkap dalam laporan keuangan. Kemampuan mengungkap ini dimungkinkan lantaran laporan keuangan disusun berdasar kaidah-kaidah baku, atau sesuai dengan prinsip-prinsip akuntansi yang bersifat universal atau diterima secara umum.

Telah dipelajari pada mata kuliah Akuntansi Dasar bahwa laporan keuangan terdiri atas neraca (balance sheet), laporan laba rugi (loss and income statement) dan Laporan perubahan modal.

Ketiga komponen ini kendati berdiri secara terpisah tetapi merupakan kesatuan bagian yang terintegrasi. Artinya setiap komponen memiliki keterkaitan yang sangat dalam satu dengan lainnya. Untuk menggali informasi mengenai tingkat rentabilitas perusahaan misalnya, data yang dibutuhkan merupakan kolaborasi antara neraca dan laporan laba rugi.

Demikian halnya ketika kita ingin menggali informasi yang lain, seperti untuk mengetahui tingkat solvabilitas atau tingkat pengembalian modal (return on investment) atau bahkan untuk menilai kinerja perusahaan data yang digunakan merupakan perpaduan data yang berasal dari ketiga komponen laporan keuangan tersebut.

Lantaran dalam penyusunannya selalu mengedepankan kaidah atau prinsip-prinsip akuntansi yang bersifat universal, maka data yang terdapat dalam laporan keuangan memiliki tingkat akurasi yang andal.

Keterandalan ini sudah diakui para penggunanya (stakeholders). Bahkan banyak pebisnis (investor) ketika ingin membeli perusahaan merasa tidak perlu mendatangi atau melihat secara fisik perusahaan yang ingin dibelinya. Cukup dengan prospectus yang berisi company profile dan data laporan keuangan beberapa dekade terakhir mereka berani menanamkan modalnya dalam jumlah yang tidak sedikit, tentu saja setelah mereka melakukan analisis yang mendalam.

Mata Kuliah Akuntansi Menengah merupakan salah satu sekuel dari trilogy akuntansi yang ada dalam Program Studi Administrasi Niaga (Bisnis) yakni Akuntansi Dasar, Akuntansi Menengah, dan Akuntansi Lanjutan.

Jika dalam Akuntansi Dasar fokus yang dikaji adalah berhubungan dengan konsep dasar ilmu akuntansi termasuk didalamnya bagaimana melakukan pencatatan atas transaksi perusahaan (penjurnalan), posting ke buku besar (ledger), pengikhtisaran (neraca saldo), interprestasi dan penyusunan laporan keuangan, atau disebut siklus akuntansi.

Dalam Akuntansi Menengah materi yang dibahas lebih ditekankan pada pendalaman pemahaman tentang pos-pos yang ada didalam laporan keuangan ini penting sebagai prsyarat untuk menghasilkan laporan keuangan yang wajar atau sesuai dengan kondisi yang sebenarnya.

MODUL 1 :

KAS, REKONSILIASI BANK, DAN LAPORAN ARUS KAS

Kas atau yang biasa disebut dengan istilah populer di masyarakat sebagai uang merupakan harta yang paling cepat berubah, karna hamoir semua transaksi di masyarakat selalu berkaitan dengan uang atau kas.

Demikian juga halnya di perusahaan, peranan kas sangat aktif sekali, karena tanpa adanya kas, perusahaan tidak bisa melakukan kegiatannya dengan efektif, seperti memberi peralatan mesin, kendaraan serta membayar utang yang sudah jatuh tempo dll.

Meskipun demikian, kas menjawab tidak produktif apabila jumlahnya menumpuk terlalu besar di perusahaan (idle cash), yang tentunya tidak bisa mendatangkan keuntungan bagi perusahaan karena kas tersebut tidak berputar.

Kas merupakan aktiva yang sangat mudah diselewengkan, karena sifatnya yang mudah untuk dipindahtangankan dan tidak dapat dibuktikan oleh pemiliknya. Oleh karena itu, perlu diadakan pengendalian yang ketat terhadap kas. Salah satu cara pengendalian terhadap kas adalah menyimpan kas tersebut di bank, sehingga terjalin hubungan antara perusahaan dengan bank dalam hal penyimpanan kas perusahaan. Kas yang disimpan di bank tersebut sering disebut sebagai kas di bank (cash in bank).

KEGIATAN BELAJAR 1 : KAS DAN KAS KECIL

A. KAS

1. Pengertian Kas

Semua orang tentu mengetahui apa yang dimaksud dengan kas, yaitu suatu jenis benda yang dapat dipakai sebagai alat pembayaran untuk memperoleh barang maupun jasa yang diperlukan. Pendapat mengenai kas tersebut memang benar, seperti yang dikemukakan oleh Zaki Baridwan (1992:85) yaitu : "Kas merupakan suatu alat pertukaran dan juga digunakan sebagai ukuran dalam akuntansi".

Semua transaksi yang terjadi dalam akuntansi selalu diukur dengan kas yang merupakan satuan nilai mata uang yang berlaku di negara tempat domisili perusahaan. Kas yang merupakan salah satu pos aktiva lancar adalah aktiva yang paling likuid dalam arti paling sering berubah, karena seluruh transaksi keuangan yang terjadi selalu berkaitan dengan kas atau berakhir dalam rekening kas (Bambang Subroto, 1991:45). Adapun sumber penerimaan kas antara lain berasal dari :

- Penjualan tunai atas barang dagangan

- Pelunasan piutang dari debitur

- Pengambilan utang pada pihak kreditur

- Penambahan modal dari pemilik

- Penjualan saham baru kepada pemegang saham

- dan lain lain.

2. Komposisi Kas

Komposisi kas menurut Ikatan Akuntansi Indonesia (PSAK no. 2, 2002:2.2) :

"Kas terdiri dari saldo kas (Cash on hand) dan rekening giro setara kas (cash equivalent) adalah investasi yang sifatnya sangat likuid, berjangka pendek dan yang dengan cepat dapat dijadikan kas dalam jumlah tertentu tanpa menghadapi risiko perubahan nilai yang signifikan".

Komposisi kas menurut Bambang Subroto adalah ; uang kertas, logam, cek yang diterima dari pihak luar dan belum di setor ke bank, simpanan uang di bank yang dapat diambil sewaktu waktu pada nilai nominalnya dan elemen lain yang dapat diterima oleh bank sebagai setoran sebesar nominalnya.dan elemen lain yang dapat diterima oleh bank sebagai setoran sebesar nominalnya.

Sedangkan komposisi kas menurut Zaki Baridwan terdiri dari : uang kertas, uang logam, cek yang belum disetorkan, simpanan dalam bentuk giro atau bilyet, traveller's check, cashier's cheks, bank draft dan money order.

Setara Kas (cash equivalent) menurut Kieso et al (2001:340) :

" Cash equivalent are short-term, highly liquid investments that are both (a) readily covertible to know amounts of cash, and (b) so near their maturity that they present insignificant risk of changes in interest rates. Generally only investment with original maturities of 3 months or less qualify under these difinitions ".

Jadi kesimpulannya yang termasuk komposisi kas adalah semua elemen yang dapat diterima bank sebagai setoran sebesar nilai nominalnya setiap saat. Adapun yang tidak termasuk kas adalah :

a. Deposito berjangka, karena tidak dapat diungkapsetiap saat, tetapi baru bisa diuangkan apabila sudah tiba saat jatuh temponya.

b. Cek kosong, karena cek yang dikeluarkan oleh perusahaan tidak dapat diungkap ke bank, berhubung dananya di bank sudah habis

c. Cek mundur, cek ini tidak bisa diuangkan setiap saat, sebab waktu jatuh temponya masih beberapa waktu yang akan datang

d. Prangko, tidak dapat diterima sebagai setoran oleh bank

e. Overdraft bank terjadi apabila suatu cek ditulis dalam jumlah yang melebihi saldo rekening giro perusahaan, di bank tetapi bank tetap membayarnya, sehingga hal ini dilaporkan dalam kelompok uang lancar.

3. Pengendalian Kas

Kas merupakan suatu elemen yang sangat mudah diselewengkan karena sifatnya yang sangat mudah untuk dipindahtangankan, sehingga perlu diadakan pengendalian yang ketat terhadap kas. Pengendalian kas bisa dilakukan terhdap penerimaan kas dan pengeluaran kas.

Adapun prosedur pengendalian terhadap penerimaan kas menurut Dyckman et al (1995:321) sebagai berikut :

1. Separate the responsibilities for handling cash, for recording cash transactions, and for reconcilling cash balances. This separations reduces the possibility of theft and of concealment through false recording.

2. Assign Cash-handling and cash recording responsibilities to different person to ensure an uninterrupted flow of cash from receipt to deposit. This control requires immediate counting, immediate recording, and timely deposit of all cash received.

3. Maintain close supervision of all cash-handling and cash recording fungction. This control includes bith routine and surprise cash counts, interval audits, and dally reports of cash receipts, payments, and balances".

Sedangkan prosedur pengendalian terhadap pengeluaran kas menurut Dyckman et al sebagai berikut :

1. Separate the responsibilities for cash disbursment documentation, check writing, check signing, check mailing, and record keeping.

2. Except for internal cash funds (petty cash), make all cash disbursments by check.

3. If petty cash funds are employed, develop tight controls and authorization procedures for their use

4. Prepare and sign checks onlu when supported by adequate documentation and verification

5. Supervise all cash disbursements and record-keeping functions.

Dari penjelasan tersebut, maka syarat utama dalam pengendalian kas adalah perusahaan membuka rekening giro pada bank dan dibentuknya dana kas kecil (Petty Cash Fund).

B. DANA KAS KECIL

1. Pengertian Dana Kas Kecil

Pengertian Dana Kas Kecil menurut Zaki Baridwan; "Dana Kas Kecil adalah uang kas yang disediakan untuk membayar pengeluaran-pengeluaran yang jumlahnya relatif kecil dan tidak ekonomis bila dibayar dengan cek".

Besarnya dana Kas Kecil berbeda untuk masing-masing perusahaan tergantung dari kebutuhan rutin perusahaan tersebut. Saldo dari akun (perkiraan/rekening) Kas Kecil merupakan bagian dari saldo akun kas yang disajikan di neraca.

2. Sistem Pencatatan Dana Kas Kecil

Terdapat dua jenis sistem pencatatan Dana Kas Kecil yaitu Sistem Imprest dan Sitem Fluktiasi. Kedua sistem pencatatan dana kas kecil tersebut sudah dibahas pada BMP Akuntansi Dasar yang tentunya sudah pernah anda pelajari sebelum mempelajari BMP Akuntasni Keuangan Mnengah ini. Dalam modul ini akan kembali dibahas mengenai sistem pencatatan dana kecil secara lebih mendalam yang diawali dengan membahas perbedaan kedua sistem pencatatan tersebut sebagai berikut :

a. Sistem imprest

1) Saldo dalam akun Kas Kecil selalu tetap

2) Setiap terjadi pengeluaran kas kecil tidak langsung dicatat, tetapi bukti-bukti pengeluarannya saja yang dikumpulkan. Pencatatan ahnya terjadi pada waktu pengisian kembali jumlah fisik kas kecil yang didukung oleh bukti-bukti pengeluaran yang jumlahnya relatif sudah cukup besar.

3) Saldo akun Kas Kecil baru berubah apabila :

a) Terdapat adanya penambahan dana kas kecil

b) Terdapat adanya pengurangan dana kas kecil

4) Apabila pada akhir periode belum ada pengisian kembali atas jumlah fisik kas kecil (karena jumlah pengeluarannya relatif masih kecil), maka perlu dilakukan adjusment terhadap jumlah pengeluaran kas kecil yang belum diganti tersebut. Kemudaian jurnal adjusment tersebut perlu di jurnal balik pada awal periode berikutnya untuk mengembalikan saldo akun kas kecil pada jumlahnya yang tetap seperti semula.

b. Sistem fluktuasi

1) Saldo dalam akun Kas Kecil tidak tetap

2) Setiap terjadi pengeluaran kas kecil langsung dicatat mengurangi akun kas kecil

3) Pengisian kembali Dana Kas Kecil tidak perlu didasarkan atas bukti-bukti pengeluaran, tetapi didasarkan atas pertimbangan dari bendahara.

4) Tidak perlu dibuat jurnal adjusment pada akhir periode, karena setiap pengeluaran sudah langsung dicatat pada saat terjadinya.

Contoh :

Pada tanggal 1 Desember X4 perusahaan membentuk suatu Dana Kas Kecil sebesar Rp. 100.000,00. Pengeluaran-pengeluaran kas kecil yang dilakukan selama bulan Desember X4 adalah sebagai berikut :

Tanggal 4 Pembayaran rekening listrik

Tanggal 8 Pembayaran rekening telepon

Tanggal 14 Pembayaran perbaikan meja

Tanggal 16 Pembayaran dana PMI

Tanggal 18 Pembayaran pembersihan ruangan

Tanggal 24 Pembayaran perbaikan AC

Tanggal 26 Pembayaran minuman untuk tamu perusahaan |

Rp 15.000,00

Rp 25.000,00

Rp 10.000,00

Rp 2.000,00

Rp 8.000,00

Rp 15.000,00

Rp 10.000,00 |

Pengisian kembali Dana Kas Kecil dilakukan pada tanggal 27 Desember X4 dengan jumlah untuk :

a. Sistem imprest sesuai dengan bukti-bukti pengeluaran yang terjadi

b. Sistem fluktuasi sebesar Rp 90.000,00

Kemudian terjadi pengeluaran kas kecil lagi setelah tanggal 27 Desember X4 adalah sebagai berikut :

Tanggal 28 Desember X4 pembayaran mengecat dinding

Tanggal 30 Desember X4 Pembelian prangko

|

Rp 10.000,00

Rp 5.000,00

|

Atas dasar data tersebut diatas, perusahaan melakukan pencatatan Dana Kas Kecil tersebut dengan :

1) Sistem Imprest

2) Sistem Fluktuasi

adalah sebagai berikut :

1) Sistem Imprest

Jurnal-juranal yang dibuat pada 1 Desember X4. Pembentukan Dana Kas Kecil.

D. Kas Kecil Rp 100.000,00

K. Kas Rp 100.000,00

Pengeluaran-pengeluaran kas kecil yang terjadi pada tanggal 4,8,14,16,18,24, dan 26 Desember X4 tidak di jurnal pada saat terjadi pengeluarannya, tetapi bukti-bukti pengeluaran itu saja yang dikumpulkan untuk nantinya menjadi bukti yang mendukung pengisian kembali dana kas kecil. Pengisian kembali dana kas kecil harus dilakukan apabila pengeluaran sudah mencapai +/- 70% dari jumlah dana Kas Kecil semula.

27 Desember X4 Pengisian Kembali dana Kas Kecil

Apabila kasir kas kecil akan mengisi kembali dana kas kecilnya, maka harus dikumpulkan dulu bukti-bukti pengeluaran yang ada. Dalam soal bukti-bukti pengeluaran dari Dana Kas Kecil berjumlah Rp 85.000,00 untuk pengeluaran dari tanggal 4 sampai 26 Desember X4.

Karena jumlah pengeluaran sudah lebih dari 70%, maka pengeluaran tersebut dapat diganti dengan pengisian kembali Dana Kas Kecil. Prosedur pengisian kembali dana kas kecil tersebut, sebagai berikut :

a) Kasir kas kecil membawa bukti-bukti pengeluaran tersebut kepada bendahara

b) Kemudian bendahara memeriksa apakah bukti-bukti itu sah dan dipergunakan untuk keperluan perusahaan. Hal ini perlu diperiksa, karena kadang-kadang kasir kas kecil menyelipkan bukti pengeluaran untuk keperluan pribadinya.

c) Setelah bukti-bukti tersebut terjamin keabsahannnya, bendahara menghitung jumlah uang dari bukti pengeluaran tersebut yang dalam soal sebesar Rp 85.000,00

d) Atas dasar jumlah bukti-bukti pengeluaran yang sebesar Rp 85.000,00 tersebut maka bendahara menggantinya dengan jalan memberikan cek atau uang tunai kepada kasir kas kecil untuk pengisian kembali dana kas kecil.

e) Setelah mengganti pengeluaran kas kecil tersebut maka bukti-bukti pengeluarannya oleh bendahara diserahkan pada bagian pembukuan/akuntansi untuk di jurnal sebagai berikut :

D. Macam-macam biaya Rp 85.000,00

K. Kas Rp 85.000,00

Pengeluaran-pengeluaran tersebut bisa dicatat ke dalam masing-masing jenis akunnya apabila perusahaan menyiapkan jenis-jenis akun tersebut dalam buku besar. Tetapi apabila perusahaan tidak menyiapkan msing-masing jenis akun tersebut, maka pengeluaran-pengeluaran kas kecil cukup di jurnal dalam akun "Macam-macam biaya". Dengan dikreditnya akun kas maka berarti akun kas kecil jumlah saldonya tetap.

31 Desember X4 Jurnal Penyesuaian

Pengeluaran-pengeluaran yang terjadi setelah tanggal 27 Desember X4 yaitu pengeluaran untuk tanggal 28 dan 30 desember X4 belum dapat diganti dalam bulan Desember tersebut sebab jumlahnya masih relatif kecil (kurang dari 70%) yaitu sebesar Rp 15.000,00 saja.

Tetapi meskipun jumlahnya relatif kecil, pengeluaran tersebut tetap merupakan pengeluaran biaya dalam bulan Desember X4, sehingga harus tetap dicatat sebagai biaya untuk bulan yang bersangkutan. Sedangkan pencatatan biaya baru dilakukan apabila sudah terjadi penggantian atau pengisian kembali Dana Kas Kecil tersebut. Untuk mengatasi hal ini, maka kasir kas kecil membawa bukti-bukti tersebut langsung ke bagian pembukuan pada akhir periode. Bagian pembukuan mencatat pengeluaran tersebut dengan jurnal adjistment.

Desember X4 sebagai berikut :

D. Macam-macam biaya Rp 15.000,00

K. Kas Kecil Rp 15.000,00

Setelah dibuat jurnal adjustment maka bukti-bukti tersebut dikembalikan lagi kepada kasir kas kecil, untuk nantinya setelah jumnlahnya +/- 70% dapat diganti pengeluarannya oleh bendahara.

Akun macam-macam biaya kemudian ditutup ke ikhtisar Laba Rugi, dengan jurnal.

D. Ikhtisar Laba Rugi Rp 100.000,00

K. Macam-Macam Biaya Rp 100.000,00

1 Januari X5 Jurnal Balik

Jurnal Balik ini dibuat untuk membalik jurnal adjustment yang dibuat pada tanggal 31 Desember X4, yaitu sebagai berikut.

D. Kas Kecil Rp 15.000,00

K. Macam-Macam Biaya Rp 15.000,00

Dengan dibuatnya jurnal balik tersebut maka saldo akun kas kecil menjadi tetap lagi seperti semula. Sedangkan akun macam-macam biaya untuk awal periode X5 langsung di kredit untuk nantinya diperhitungkan dengan adanya pengeluaran-pengeluaran dalam bulan Januari X5.

Seandainya dalam bulan Januari X5 terjadi pengeluaran kas kecil sebesar Rp 55.000,00 yang mana bukti-buktinya disimpan oleh kasir kas kecil, maka kasir kas kecil dalam bulan Januari X5 tersebut akan mengisi kembali dana kas kecilnya didasarkan bukti-bukti pengeluaran yang dikumpulkannya yaitu sejumlah Rp 70.000,00 (yang asalnya Rp 15.000,00 dari bulan Desember X4 dan yang Rp 55.000,00 dari bulan Januari X5). Pengisian kembali tersebut di jurnal sebagai berikut.

D. Macam-Macam Biaya Rp 70.000,00

K. Kas Rp 70.000,00

Dari akun macam-macam biaya tersebut terlihat bahwa saldonya menunjukkan jumlah Rp 55.000,00 (= Rp 70.000,00 - Rp 15.000,00) yang merupakan jumlah pengeluaran kas kecil untuk bulan Januari X5.

Dari contoh tersebut terbukti bahwa akun kas kecil saldonya selalu tetap, tetapi sebenarnya saldo akun kas kecil dapat pula berubah, apabila Dana Kas Kecil tersebut ditambah atau dikurangi jumlahnya.

Contoh (lanjutan contoh di atas)

Pada tanggal 1 Februari X5 Dana Kas Kecil ditambah dengan Rp 50.000,00 berhubung terlalu seringnya terjadi pengeluaran kas kecil. Maka penambahan tersebut di jurnal sebagai berikut.

D. Kas Kecil Rp 50.000,00

K. Kas Rp 50.000,00

Jadi penambahan Dana Kas Kecil tersebut menambah saldo akun Kas Kecil. Tetapi kemudian pada tanggal 15 Maret X5 Dana Kas Kecil tersebut perlu dikurangi lagi dengan Rp 25.000,00 karena dianggap pemberian dana tersebut terlalu besar.

Pengurangan ini di jurnal sebagai berikut

D. Kas Rp 25.000,00

K. Kas Kecil Rp 25.000,00

Pengurangan tersebut mengurangi jumlah saldo akun kas kecil.

Meskipun penambahan/pengurangan diperbolehkan tetapi tidak boleh terlalu sering dilakukan. Jadi perubahan akun kas kecil dengan dalam menambah/mengurangi Dana Kas Kecil tersebut hanya boleh dilakukan dengan pertimbangan-pertimbangan yang cukup matang. Adapun akun di buku besarnya sebagai berikut.

Akun - Akun Buku Besar

| Kas |

| 15 Maret X5 |

Rp 25.000,00 |

1 Desember X4

27 Desember X4

Januari X5

1 Februari X5 |

Rp 100.000,00

Rp 85.000,00

Rp 70.000,00

Rp 50.000,00 |

| Kas Kecil |

1 Desember X4

1 Januari X5 JB

1 Februari X5 |

Rp 100.000,00

Rp 15,000,00

Rp 50.000,00 |

31 Desember X4 JA

15 Maret X4 |

Rp 15.000,00

Rp 25.000,00

|

| Ikhtisar Laba Rugi |

31 Desember X4

|

Rp 100.000,00

|

|

|

| Macam-Macam Biaya |

27 Desember X4

31 Desember X4 JA |

Rp 85.000,00

Rp 15.000,00

|

31 Desember X4 JA |

Rp 100.000,00 |

| Macam-Macam Biaya |

| Januari X5 |

Rp 85.000,00

|

1 Januari X5

|

Rp 15.000,00

|

2) Sistem Fluktuasi

Jurnal-jurnal yang dibuat pada

1 Desember X4 Pembentukan Dana Kas Kecil

D. Kas Kecil Rp 100.000,00

K. Kas Rp 100.000,00

Pengeluaran-pengeluaran Kas Kecil dalam bulan Desember X4

4 Desember X4 Pembayaran rekening listrik

D. Macam-Macam Biaya Rp 15.000,00

K. Kas Kecil Rp 15.000,00

8 Desember Pembayaran rekening telepon

D. Macam-Macam Biaya Rp 25.000,00

K. Kas Kecil Rp 25.000,00

14 Desember X4 Pembayaran perbaikan meja

D. Macam-Macam Biaya Rp 10.000,00

K. Kas Kecil Rp 10.000,00

16 Desember X4 Pembayaran dana PMI

D. Macam-Macam Biaya Rp 2.000,00

K. Kas Kecil Rp 2.000,00

18 Desember X4 Pembayaran pembersihan ruangan

D. Macam-Macam Biaya Rp 8.000,00

K. Kas Kecil Rp 8.000,00

24 Desember X4 Pembayaran Perbaikan AC

D. Macam-Macam Biaya Rp 15.000,00

K. Kas Kecil Rp 15.000,00

26 Desember X4 Pembayaran minimum untuk tamu perusahaan

D. Macam-Macam Biaya Rp 10.000,00

K. Kas Kecil Rp 10.000,00

Pengeluaran-pengeluaran tersebut di atas langsung di jurnal oleh bagian pembukuan

27 Desember X4 Pengisian kembali Dana Kas Kecil.

Pengisian dalam sistem fluktuasi ini tidak usah didasarkan atas bukti-bukti pengeluaran dan jumlahnya tidak perlu sama dengan jumlah pengeluaran dari kas kecil.

Seperti dalam contoh di mana jumlah pengeluaran sebesar Rp 85.000,00 tetapi pengisian kembali Dana Kas Kecil pada tanggal 27 desember X4 adalah sebesar Rp 90.000,00. Pengisian kembali ini di jurnal sebagai berikut

D. Kas Kecil Rp 90.000,00

K. Kas Rp 90.000,00

Pengeluaran kas kecil setelah pengisian kembali di jurnal sebagai berikut.

28 Desember X4 Pembayaran mengecat dinding

D. Macam-Macam Biaya Rp 10.000,00

K. Kas Kecil Rp 10.000,00

30 Desember X4 Pembelian Prangko

D. Macam-Macam Biaya Rp 5.000,00

K. Kas Kecil Rp 5.000,00

Dalam sistem fluktuasi ini tidak perlu dibuat jurnal adjusment, sebab setiap terjadi pengeluaran langsung dicatat ke dalam akun macam-macam biaya yang mengurangi akun kas kecil pada tanggal terjadinya pengeluaran tersebut. Mengenai penambahan atau pengurangan Dana Kas Kecil akan di jurnal sama seperti dengan sistem Imprest.

Adapun akun di buku besarnya sebagai berikut

| Kas |

| |

|

1 Desember X4

27 Desember X4

|

Rp 100.000,00

Rp 90.000,00 |

| Kas Kecil |

1 Desember X4

27 Desember X4 |

Rp 100.000,00

Rp 90.000,00

|

4 Desember X4

8 Desember X4

14 Desember X4

16 Desember X4

18 Desember X4

24 Desember X4

26 Desember X4

28 Desember X4

30 Desember X4 |

Rp 100.000,00

Rp 90.000,00

Rp 10.000,00

Rp 2.000,00

Rp 8.000,00

Rp 15.000,00

Rp 10.000,00

Rp 10.000,00

Rp 5.000,00 |

| Macam-Macam Biaya |

4 Desember X4

8 Desember X4

14 Desember X4

16 Desember X4

18 Desember X4

24 Desember X4

26 Desember X4

28 Desember X4

30 Desember X4 |

Rp 15.000,00

Rp 25.000,00

Rp 10.000,00

Rp 2.000,00

Rp 8.000,00

Rp 15.000,00

Rp 10.000,00

Rp 10.000,00

Rp 5.000,00 |

|

|

Dari uraian dan contoh pelaksanaan akutansi kas kecil tersebut, maka dapat dikatakan kebaikan maupun kelemahan dari kedua sistem pencatatan kas kecil tersebut, yaitu sebagai berikut.

3) Sistem Imprest

(a) Kebaikan

Sebagai alat pengendalian yang baik, karena bisa dicocokkan antara jumlah bukti pengeluaran kas kecil dan sisa fisik kas kecil dengan saldo akun kas kecil yang jumlahnya selalu tetap. Apabila tidak cocok, maka berarti ada kecurangan dalam pengelolaan dana kas kecil.

(b) Kelemahan

Saldo akun kas kecil tidak bisa diketahui perubahan jumlahnya sewaktu-waktu, karena saldo akun kas kecil tersebut jumlahnya selalu tetap

4) Sistem Fluktuasi

(a) Kebaikan

Saldo akun kas kecil bisa diketahui perubahan sewaktu-waktu, karena setiap perubahan dana kas kecil selalu diikuti dengan dibuatnya jurnal dan posting ke buku besar

(b) Kelemahan

Bisa terjadi pemakaian dana kas kecil tanpa batasan, sebab pengisian kembali dana kas kecil tidak perlu didukung oleh bukti-bukti pengeluaran kas kecil.

KEGIATAN BELAJAR 2 : REKONSILIASI BANK

A. PENGERTIAN REKONSILIASI BANK

Salah satu cara pengendalian terhadap kas adalah perusahaan membuka hubungan dengan Bank yaitu dengan membuka rekening giro pada Bank tersebut. Setelah membuka rekening giro pada Bank tersebut maka perusahaan harus menyetor setiap penerimaan kasnya ke Bank pada hari itu juga atau pada awal hari berikutnya, sedangkan setiap pembayaran kas selalu dilakukan dengan cek.

Dengan adanya simpanan perusahaan pada rekening giro tersebut, maka setiap bulan bank akan mengirimkan laporan kepada perusahaan mengenai mutasi dan saldo rekening giro. Laporan bank tersebut disebut sebagai rekening koran (Bank Statement).

Adapun pengertian Rekonsiliasi Bank menurut Stice et al (2004 : 374) adalah :

" A comparison of the bank balance with the balance reported on the books is usually made monthly by means of a summary known as a bank reconciliation "

Menurut Zaki Baridwan (1992 : 93), perbandingan antara catatan kas perusahaan dan saldo bank dilakukan dengan cara :

" Debit rekekning kas dibandingkan dengan kredit catatan bank yang bisa dilihat dari laporan bank kolom penerimaan, dan kredit rekening kas dibandingkan dengan debit catatan bank yang bisa dilihat dari laporan bank kolom pengeluaran. Biasanya terdapat perbedaan antara saldo menurut catatan kas dengan saldo menurut laporan bank ".

Tujuan dibuatnya Rekonsiliasi Bank menurut Lanny G. Chasteen et al (1995 : 366) yaitu :

Selanjutnya akan dibahas mengenai sebab-sebab terjadinya perbedaan antara saldo akun kas di perusahaan dengan saldo laporan bank, yang menurut Bambang Subroto (1991:48) disebabkan :

1. Check dalam peredaran.

Yaitu check yang dikeluarkan oleh perusahaan, akan tetapi belum diuangkan ke bank. Hal ini menyebabkan perbedaan saldo antara bank dan perusahaan, sebab bank belum mencatat adanya pengurangan karena belum diuangkan, sedangkan perusahaan sudah mencatat sebagai pengeluaran kas.

2. Setoran dalam perjalanan.

Yaitu setoran oleh perusahaan yang belum dicatat oleh bank. Dalam hal ini perusahaan sudah mencatat sebagai penerimaan (setoran) dan bank belum mencatat. Hal yang sama terjadi apabila perusahaan menerima uang dari langganan dan belum sempat disetorkan ke bank.

3. Biaya Jasa Bank.

Ialah biaya administrasi yang dikenakan oleh bank kepada perusahaan karena menyimpan uangnya di bank. Bank akan langsung mengurangi simpanan perusahaan dan kemudian baru memberitahukan ke perusahaan sehingga perusahaan sebelum menerima pemberitahuan dari bank belum mengurangi jumlah uangnya yang ada di bank.

4. Jasa Giro

Ialah imbalan jasa yang diberikan oleh bank kepada perusahaan yang langsung ditambahkan pada rekening perusahaan dan baru diketahui oleh perusahaan setelah bank mengirimkan laporan bank sehingga selama belum ada pemberitahuan akan terjadi perbedaan saldo bank karena perusahaan belum menambah.

5. Check kosong (check yang tidak ada dananya)

Apabila perusahaan menerima pembayaran dari langganan berupa check, perusahaan akan menyetorkan ke bank dan dicatat sebagai penerimaan/setoran.

Check baru diketahui kalau kosong setelah di setor ke bank dan karena check tersebut kosong, bank tidak menambah simpanan perusahaan. Perbedaan terjadi selama bank belum memberitahukan kepada perusahaan akan adanya check kosong tersebut.

6. Hasil tagihan oleh bank yang belum dilaporkan kepada perusahaan.

Adakalanya bank diminta bantuan oleh perusahaan untuk menagihkan piutangnya yang apabila berhasil, bank akan langsung menambahkan ke rekening perusahaan dengan dikurangi biaya penagihan, perusahaan baru mengetahui setelah menerima laporan bank.

7. Kesalahan-Kesalahan bank yang dilakukan oleh bank maupun perusahaan.

Kesalahan baik itu dilakukan oleh perusahaan atau bank akan menyebabkan perbedaan saldo bank menurut perusahaan atau menurut bank.

B. BENTUK REKONSILIASI BANK

Menurut Zaki Baridwan (1992:94), bentuk rekonsiliasi bank adalah :

1. Rekonsiliasi saldo akhir yang bisa dibuat dalam 2 bentuk :

a. Laporan rekonsiliasi saldo bank dan saldo kas untuk menunjukkan saldo yang benar.

b. Laporan rekonsiliasi saldo bank kepada saldo kas.

2. Rekonsiliasi saldo awal, penerimaan, pengeluaran dan saldo akhir yang bisa dibuat dalam dua bentuk :

a. Laporan rekonsiliasi saldo bank kepada saldo kas (4 kolom)

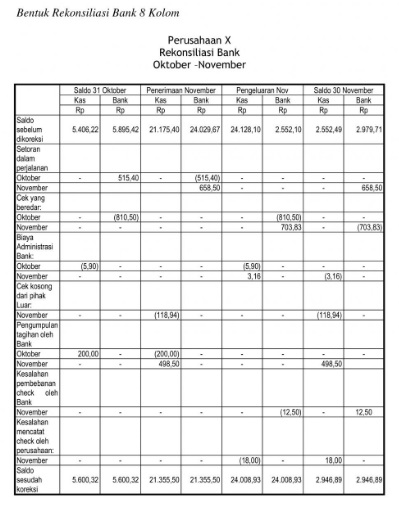

b. Laporan rekonsiliasi saldo bank dan saldo kas untuk menunjukkan saldo yang benar (8 kolom).

Bentuk yang nomor 1 yaitu rekonsiliasi saldo akhir sudah dibahas pada BMP Akutansi Dasar, sehingga pada BMP Akutansi Keuangan Menengah ini tidak akan dibahas lagi bentuk yang nomor 1, tetapi hanya akan dibahas bentuk rekonsiliasi bank yang nomor 2 yaitu Rekonsiliasi Saldo Awal, penerimaan, pengeluaran dan saldo akhir.

C. REKONSILIASI SALDO AWAL, PENERIMAAN, PENGELUARAN DAN SALDO AKHIR.

Terdapat dua macam cara dalam rekonsiliasi bank ini yaitu :

1. Laporan rekonsiliasi saldo bank kepada saldo kas (4 kolom). Dalam rekonsiliasi ini saldo rekening koran disesuaikan agar menjadi sama dengan saldo kas menurut perusahaan. Jadi dalam rekonsiliasi bank ini tidak bisa diketahui saldo yang benar dari saldo awal, penerimaan, pengeluaran dan saldo akhir. Cara pembuatan rekonsiliasi bank 4 kolom ini sebagai berikut :

a. Tentukan besarnya saldo awal, penerimaan, pengeluaran dan saldo akhir menurut rekening koran dari bank pada suatu periode tertentu.

b. Saldo awal, penerimaan, pengeluaran dan saldo akhir menurut rekening koran bank tersebut harus disesuaikan penyebab-penyebabnya agar sesuai dengan saldo awal, penerimaan, pengeluaran dan saldoi akhir menurut catatan kas perusahaan baik yang dicatat perusahaan tersebut benar ataupun salah.

2. Laporan rekonsiliasi saldo bank dan saldo kas untuk menunjukkan saldo yang benar (8 kolom).

Dalam rekonsiliasi ini saldo rekekning koran bank dan saldo catatan kas perusahaan yang meliputi saldo awal, penerimaan, pengeluaran dan saldo akhir disesuaikan dengan penyebab-penyebabnya agar menjadi saldo awal, penerimaan, pengeluaran, dan saldo akhir yang benar.

Cara pembuatan rekonsiliasi Bank 8 kolom ini sebagai berikut :

a. Tentukan besarnya saldo awal, penerimaan, pengeluaran dan saldo akhir menurut rekening koran bank dan catatan kas perusahaan pada suatu periode tertentu.

b. Saldo awal, penerimaan, pengeluaran dan saldo akhir menurut rekening koran bank dan catatan kas perusahaan disesuaikan dengan penyebab-penyebabnya agar menjadi saldo awal, penerimaan, pengeluaran dan saldo akhir yang benar pada suatu periode tertentu.

Contoh untuk penyusunan rekonsiliasi Bank 4 dan 8 kolom :

Data untuk rekonsiliasi bank saldo awal, penerimaan, pengeluaran dan saldo akhir sebagai berikut :

Data dari Laporan Bank

Saldo per 31 Oktober

Penerimaan bulan November

Pengeluaran bulan November

Saldo per 30 November |

Rp 5.895,42

Rp 21.212,40 (+)

Rp 27.107,82

Rp 24.128,10 (-)

Rp 2.979,72 |

Data dari Rekening kas perusahaan |

|

Saldo per 31 Oktober

Penerimaan bulan November

Pengeluaran bulan November

Saldo per 30 November |

Rp 5.406,22

Rp 21.175,94 (+)

Rp 26.582,16

Rp 24.029,67 (-)

Rp 2.552,49 |

Data penyebab perbedaan adalah sebagai berikut :

|

|

|

|

31 Oktober |

30 November |

Setoran dalam perjalanan

Check yang beredar

Biaya administrasi Bank

Check kosong dari pihak luar yang diterima perusahaan

Pengumpulan tagihan piutang atas nama Perusahaan oleh Bank

Check dari perusahaan lain oleh Bank telah salah

dibebankan pada rekening giro perusahaan

Kesalhan mencatat pengeluaran oleh perusahaan

(seharusnya Rp 46.00 telah dicatat Rp 64,00) |

Rp 515,40

Rp 810,50

Rp 5,90

Rp -

Rp 200,00

Rp -

Rp - |

Rp 658,50

Rp 703,83

Rp 3,16

Rp 118,94

Rp 498,50

Rp 12,50

Rp 18,00 |

Keterangan :

Dalam rekonsiliasi 4 kolom ini tidak hanya saldo akhir saja yang dicocokkan, tetapi meliputi saldo awal, penerimaan, pengeluaran, dan saldo akhir menurut bank untuk dicocokkan dengan rekening kas perusahaan.

Adapun urut-urutan pengerjaannya adalah sebagai berikut :

1. Kita cantumkan dulu saldo per bank per 31 Oktober, penerimaan November, pengeluaran November dan saldo per bank 30 November sesuai dengan data yang terdapat pada laporan Bank (rekening koran).

2. Setoran dalam perjalanan untuk :

a. Oktober (Rp515,40): sudah dicatat oleh perusahaan sebagai penambah saldo kas, tetapi bank belum mencatatnya di bulan Oktober, sehingga bank iku t ditambah pada saldo 31 Oktober tersebut. Setoran tersebut harus dicatat yang sebenarnya oleh Bank pada Bulan November karena bank baru menerimanya dibulan November, sehingga setoran tersebut sudah termasuk dalam jumlah penerimaan November pada rekening koran, sedangkan perusahaan sendiri sudah tidak mencatatnya lagi di bhulan November sebagai penerimaan. Agar sesuai dengan catatan perusahaan, maka penerimaan November di Bank akan dikurangi dengan setoran tersebut.

b. November (Rp658,50): sudah dicatat oleh perusahaan sebagai penerimaan bulan November, tetapi Bank belum, sehingga perlu ditambahkan sebagai penerimaan Bank di Bulan November.

Penerimaan November tersebut otomatis akan menambah saldo 30 November juga di Bank.

Cek yang beredar untuk:

a. Oktober (Rp810,50) sudah dicatat sebagai pengeluaran yang mengurangi saldo bulan Oktober oleh perusahaan, tetapi pihak bank belum mencatatnya, sehingga saldo 31 Oktober Bank ikut dikurangi juga dengan cek yang beredar luas tersebut. Cek tersebut baru sampai di Bank pada Bulan November sehingga bank sebenarnya baru mencatatnya sebagai pengeluaran di bulan November. Perusahaan tidak mencatatnya lagi sebagai pengeluaran November sehingga agar sesuai dengan perusahaan, maka pengeluaran November di Bank dikurangi dengan cek yang beredar untuk Oktober tersebut.

b. November (Rp708,83): sudah dicatat oleh perusahaan sebagai pengeluaran bulan November, tetapi Bank belum mencatatnya, sehingga perlu ditambahkan sebagai pengeluaran Bank di bulan November. Dengan demikian saldo Bank 30 November ikut berkurang juga.

3. Biaya Administrasi Bank untuk:

a. Oktober (Rp5,90): oleh Bank sudah dicatat secara pengurang saldo oktober, tetapi perusahaan belum mencatatnya. Sebenarnya Bank sudah betul, tetapi supaya sesuai dengan saldo kas perusahaan, maka saldo 31 oktober di Bank tersebut dikembalikan dengan menambahkannya lagi biaya administrasi Bank yang semula sudah dikurangi tersebut.

Perusahaan baru mencatat biaya administrasi Bank tersebut sebagai pengeluaran untuk bulan November, sehingga saldo pengeluaran Bank pun ikut ditambah pula.

b. November (Rp3,16): Oleh bank sudah dicatat sebagai pengeluaran sehingga sudah termasuk dalam jumlah pengeluaran bulan November, tetapi perusahaan belum mencatatnya sebagai pengeluaran bulan November, sehingga Bank pun ikut dikurangi lagi jumlah pengeluaran di bulan November ini, dan akan menambahkan saldo bank pada 30 November.

4. Cek kosong dari pihak luar untuk:

November (Rp118,94): Bank tidak mencatatnya sebagai penerimaan karena cek tersebut tidak ada dananya, tetapi perusahaan telah mencatatnya sebagai penerimaan di bulan November. Sebenarnya yang dilakukan oleh bank sudah betul, tetapi agar sesuai dengan perusahaan, maka jumlah penerimaan November bank tersebut ikut ditambah dengan cek kosong tersebut, dengan demikian saldo 30 November di bank pun ikut di tambah juga.

5. Pengumpulan tagihan piutang peryusahaan oleh Bank untuk:

a. Oktober (Rp200,00): Bank sudah mencatatnya sebagai penambah saldo 31 Oktober bank tetapi perusahaan belum mencatatnya, sehingga agar sesuai dengan perusahaan, Bank mengurangi saldonya sebesar tagihan tersebut. Perusahaan baru mencatatnya di bulan November sebagai penerimaan, tetapi bank sudah tidak mencatatnya sebagai penerimaan di bulan November, tetapi agar sesuai dengan perusahaan, Bank menambahkan tagihan tersebut dalam penerimaan di bulan November.

b. November (Rp498,50): Bank sudah mencatatnya sebagai penerimaan bulan November, tetapi perusahaan belum mencatatnya. Agar sesuai dengan perusahaan, bank mengurangi jumlah penerimaannya di bulan November. Dengan demikian saldo November di Bank ikut berkurang juga.

6. Cek dari perusahaan lainn oleh Bank telah salah dibebankan atas rekening perusahaan untuk:

November (Rp12,50): Bank telah membuat kesalahan dengan mengurangi rekening kas perusahaan sehingga jumlah pengeluaran bank lebih besar dari yang seharusnya. Seharusnya yang dikurangi adalah rekening giro perusahaan lain yang mengeluarkan cek tersebut.

Perusahaan sendiri tidak mencatatnyasebagai pengeluaran karena merasa tidak pernah mengeluarkan cek tersebut, sehingga agar sesuai dengan perusahaan, maka jumlah pengeluaran bank di bulan November perlu dikurangi sebesar kesalahan mencatattersebut, yang akibatnya akan menambah saldo Bank 30 November.

7. Kesalahan mencatat cek oleh perusahaan untuk:

November (Rp18,00): sek dicatat terlalu besar oleh perusahaan berarti jumlah pengeluaran perusahaan lebih besar dari yang seharusnya. Bank sudah mencatat cek tersebut dengan benar, tetapi agar sesuai dengan catatan perusahaan , maka pengeluaran November dari Bank ikut ditambah dengan kesalahan pencatatan cek tersebut sehingga saldo bank pada 30 November menjadi berkurang.

Perubahan-perubahan atas saldo awal, penerimaan, pengeluaran dan saldo akhir dari laporan bank tersebut bukan berarti bahwa bank benar-benar mengubahnya, karena pekerjaan rekonsiliasi tersebut dilakukan oleh perusahaan.

Bank hanya melakukan perubahan dalam arti sebenarnya apabila terjadi kesalahan nmencatat di pihaknya, yang dalam contoh tersebut adalah kesalahan pembebanan cek oleh Bank sebesar Rp12,50. Dalam rekonsiliasi Bank 4 kolom ini setiap kejadian yang menyangkut suatu kolom harus diimbangi dengan kolom yang lain.

Apabila dalam rekonsiliasi Bank 4 kolom tersebut kita hanya menyesuaikan saldo awal, penerimaan, pengeluaran dan saldo akhir dari laporan Bank dengan saldo rekening kas perusahaan, yang mana pihak bank tersebut akan menyesuaikan dengan cara pencatatan yang dilakukan oleh perusahaan, tetapi dalam rekonsiliasi Bank 8 kolom ini koreksi-koreksi hanya dilakukan pada pihak yang salah atau belum mencatat saja.

Keterangan :

Di sini penyebab-penyebab ketidaksamaan antara rekening kas perusahaan dengan Laporan Bank dikoreksikan pada pihak yang salah atau belum mencatatnya. Perubahan pada suatu kolom harus diimbangi dengan perubahan dalam kolom yang lain.

Adapun urutan-urutan mengerjakannya sebagai berikut :

1. Kita cantumkan dulu saldo-saldo sebelum dikoreksi untuk saldo 31 okrober, penerimaan November, pengeluaran November, serta saldo 30 November baik untuk kas maupun Bank.

2. Setoran dalam perjalanan untuk:a. Oktober (Rp515,40) : bank yang belum mencatatnya sehingga saldo 31 Oktober dari Bank perlu ditambah dengan Rp515,40. Tetapi Bank mencatatnya sebagai penerimaan November sehingga penerimaan Bank perlu dikurangi lagi sejumlah Rp515,40 tersebut.

b. November (Rp658,50): Bank belum mencatatnya sebagai penerimaan di Bulan November, sehingga perlu ditambahkan dalam penerimaan November, dengan demikian saldo 30 November pun ikut bertambah sebesar Rp658,50.

3. Cek yang beredar untuk:

a. Oktober (Rp810,50): Bank yang belum mencatatnya sebagai pengurang saldo Bank 31 Oktober sehingga saldo tersebut perlu dikurangi dengan Rp810,50. Bank justru mencatatnya sebagai pengeluaran bulan November, hal ini tidak benar, sehingga jumlah pengeluaran November ini perlu dikurangi juga dengan Rp810,50.

b. November (Rp703,83): Bank belum mencatatnya sebagai pengeluaran bulan November, sehingga jumlah pengeluaran November perlu ditambah dengan Rp 703,83 tersebut. Dengan demikian saldo 30 November perlu dikurangi dengan Rp703,83.

4. Biaya Administrasi Bank untuk:

a. Oktober (Rp5,90): Perusahaan belum mencatatnya sebagai pengeluaran dan pengurang saldo 31 Oktober, sehingga saldo kas perusahaan 31 Oktober perlu dikurangi sebesar Rp5,90. Perusahaan baru mencatatnyasebagai pengeluaran di bulan November hal mana tidak benar, sehingga jumlah pengeluaran perusahaan untuk bulan November perlu dikurangi juga dengan Rp5,90.

b. November (Rp3,16): Perusahaan belum mencatatnya sebagai pengeluaran di bulan November, sehingga jumlah pengeluaran perusahaan tersebut perlu ditambah dengan Rp3,16. Dengan demikian saldo kas pada 30 November otomatis ikut berkurang juga dengan Rp3,16.

5. Cek kosong dari pihak luar yang diterima perusahaan untuk:

November (Rp118,94): Perusahaan sudah terlanjur mencatatnya sebagai penerimaan November, sehingga jumlah penerimaan tersebut perlu dikurangi lagi dengan Rp118,94 karena cek tersebut tidak ada dananyalagi di bank. Dengan demikian saldo kas 30 November pun ikut dikurangi juga dengan Rp118,94

6. Pengumpulan tagihan piutang perusahaan oleh Bank untuk:

a. Oktober (Rp200,00): Perusahaan belum mencatatnya sebagai penerimaan yang menambah saldo 31 Oktober. Oleh karena itu perusahaan perlu menambah saldo 31 Oktober tersebut dengan Rp200,00. Tetapi perusahaan justru mencatatnya sebagai penerimaan November, yang mana hal tersebut tidak benar, sehingga jumlah penerimaan kas perusahaan di bulan November tersebut perlu dikurangi Rp200,00.

b. November (Rp498,50): Perusahaan belum mencatatnya sebagai penerimaan November sehingga jumlah penerimaan kas perusahaan di bulan November tersebut perlu ditambah dengan Rp498,50 yang sekaligus akan menambah saldo kas perusahaan pada 30 November.

7. Cek dari perusahaaan lain oleh Bank telah dibebankan atas rekening perusahaan untuk:

November (Rp12,50): Bank telah salah mencatat cek tersebut sebagai pengeluaran, sehingga jumlah pengeluaran Bank untuk November tersebut perlu dikurangi dengan Rp12,50. Pengurangan atas pengeluaran Bank tersebut akan menyebabkan bertambahnya saldo Bank pada 30 November.

8. Kesalahan mencatat cek oleh perusahaan (seharusnya Rp46,00 telah dicatat Rp64,00) untuk:

November (Rp18,00): Perusahaan telah mencatat pengeluaran untuk November tersebut terlalu besar Rp18,00 daripada yang seharusnya, sehingga pengeluaran November untuk perusahaan perlu dikurangi dengan Rp18,00. Hal tersebut akan menimbulkan pertambahan saldo kas pada 30 November.

Jurnal koreksi hanya dibuat untuk mencatat perubahan-perubahan yang terjadi pada saldo akhir dari kas.

SAldo 30 November untuk rekekning kas sebagai berikut :

1. D. Biaya Administrasi Bank Rp3,16

K. Kas Rp3,16

2. D. Biaya Administrasi Bank Rp118,94

K. Kas Rp118,94

3. D. Biaya Administrasi Bank Rp498,50

K. Kas Rp498,50

4. D. Biaya Administrasi Bank Rp18,00

K. Kas Rp18,00

KEGIATAN BELAJAR 3 :

LAPORAN ARUS KAS

A. PENGERTIAN LAPORAN ARUS KAS

Laporan arus kas merupakan salah satu komponen laporan keuangan seperti yang diungkapkan oleh Ikatan Akuntan Indonesia dalam pernyataan Standar Akutansi Keuangan No. 1 (2002: 1.3) yaitu :

"Laporan keuangan yang lengkap terdiri dari komponen-komponen berikut ini

(a) Neraca;

(b) Laporan laba rugi;

(c) Laporan perubahan ekuitas;

(d) Laporan arus kas; dan

(e) Catatan atas laporan keuangan"

Adapun pengertian laporan arus kas menurut beberapa penulis sebagai berikut :

Menurut Stice et al (2004 : 239):

"A statement of cash flows explains the change during the period in cash and cash equivalents"

Menurut Ikatan Akuntan Indonesia dalam PSAK No. 2 (2002 : 2.2):

"Arus kas adalah arus masuk dan arus keluar kas atau setara kas"

Menurut Kieso et al (2001 : 206):

"A detailed summary of all the cash inflows and outflows, or the sources and uses of cash during the period. To fill this need, the FASB requires the statement of cashflows. (also called the cash flow statement)."

B. KLASIFIKASI DALAM LAPORAN ARUS KAS

Penerimaan kas dan pembayaran kas selama suatu periode diklasifikasikan dalam laporan arus kas menjadi tiga aktivitas berbeda yaitu aktivitas operasi (Operating activities), aktivitas investasi (investing activities) dan aktivitas pembiayaan/pendanaan (Financing activities)

Masing-masing aktivitas tersebut menurut Ikatan akuntan Indonesia dalam PSAK No. 2 (2002 :2.2) :

"Aktivitas operasi adalah aktivitas penghasil utama pendapatan perusahaan (Principal revenue - producing activities) dan aktivitas lain yang bukan merup;akan aktivitas investasi dan aktivitas pendanaan. Aktivitas investasi adalah perolehan dan pelepasan aktiva jaka panjang serta investasi lain yang tidak termasuk setara kas. Aktivitas pendanaan (financing) adalah aktoivitas yang mengakibatkan perubahan dalam jumlah serta komposisi modal dan pinjaman perusahaan "

Adapun klasifikasi pos-pos yang masuk ke dalam masing-masing aktivitas laporan arus kas tersebut menurut Dyekman et al (1995: 193).

Sedangkan klasifikasi pos-pos yang masuk ke dalam masing-masing aktivitas laporan arus kas menurut Ikatan Akuntansi Indonesia (2002:2.4) sebagai berikut :

Arus kas dari aktivitas operasi terutama diperoleh dari aktivitas penghasil utama pendapatan perusahaan, Oleh karena itu, arus kas tersebut pada umumnya berasal dari transaksi dan peristiwa lain yang mempengaruhi penetapan laba atau rugi bersih. Beberapa contoh arus kas dari aktivitas operasi adalah :

(a) Penerimaan kas dari penjualan barang dan jasa;

(b) Penerimaan kas dari royalti, fees, komisi, dan pendapatan lain;

(c) Pembayaran kas kepada pemasok barang dan jasa;

(d) Pembayaran kas kepada karyawan;

(e) Penerimaan dan pembayaran kas oleh perusahaan asuransi sehubungan dengan premi, klaim, anuitas, dan manfaat asuransi lainnya;

(f) Pembayaran kas atau penerimaan kembali (restitusi) pajak penghasilan kecuali jika dapat diidentifikasi secara khusus sebagai bagian dari aktivitas pendanaan dan investasi;

(g) Penerimaan dan pembayaran kas dari kontrak yang diadakan untuk tujuan transaksi usaha dan perdagangan Aktivitas investasi.

Pengungkapan terpisah arus kas yang berasal dari aktivitas investasi perlu dilakukan sebab arus kas tersebut mencerminkan penerimaan dan pengeluaran kas sehubungan dengan sumber daya yang bertujuan untuk menghasilkan pendapatan dan arus kas masa depan. Beberapa contoh arus kas yang berasal dari aktivitas investasi adalah :

(a) Pembayaran kas untuk membeli aktiva tetap, aktiva tak berwujud, dan aktiva jangka panjang lain, termasuk biaya pengembangan yang dikapitalisasi dan aktiva tetap yang dibangun sendiri.

(b) Penerimaan kas dari penjualan tanah, bangunan dan peralatan, aktiva tak berwujud, dan aktiva jangka panjang lain.

(c) Perolehan saham atau instrumen keuangan perusahaan lain

(d) Uang muka dan pinjaman yang diberikan kepada pihak lain serta pelunasannya (kecuali yang duilakukan dengan lembaga keuangan)

(e) Pembayaran kas sehubungan dengan futures contracts, forward contracts, option contracts dan swap contracts, kecuali apabila kontrak tersebut dilakukan untuk tujuan perdagangan (dewaling or trading), atau apabila pembayaran tersebut dikalsifikasikan sebagai aktivitas pendanaan.

Aktivitas Pendanaan

Pengungkapan terpisah arus kas yang timbul dari aktivitas pendanaan perlu dilakukan sebab berguna untuk memprediksi klaim terhadap arus kas masa depan oleh para pemasok modal perusahaan. Beberapa contoh arus kas yang berasal dari aktivitas pendanaan adalah :

(a) Penerimaan kas dari emisi saham atau instrumen modal lainnya;

(b) Pembayaran kas kepada para pemegang saham untuk menarik atau menebus saham perusahaan.

(c) Penerimaan kas dari emisi obligasi, pinjaman, wesel, hipotik, dan pinjaman lainnya

(d) Pelunasan pinjaman

(e) Pembayaran kas oleh penyewa guna usaha (lesser) untuk mengurangi saldo kewajiban yang berkaitan dengan sewa guna usaha pembiayaan (finance lease)".

C. METODE LAPORAN ARUS KAS

Untuk penyusunan aktivitas operasi pada laporan arus kas digunakan salah satu dari dua metode yaitu :

1. Metode Langsung (Direct Method)

2. Metode tidak langsung (Indirect Method)

Sedangkan untuk penyusunan aktivitas investasi dan aktivitas pendanaan pada laporan arus kas hanya digunakan satu metode saja yaitu Metode Langsung. Berikut ini akan dibahas kedua metode untuk penyusunan aktivitas operasi sebagai berikut :

Menurut Dyckman et al (1995: 195)

"Using the direct method, a company's net cash flow from operating activities is calculated by adding the individual cash inflows (from customers, interest and dividends on investments, and refunds from suppliers) and then deducting individual cash out flows (purchases of goods for resale, interest on debt obligations, income taxes, and salaries and wages). The alternative format, called indirect method,starts with net income and adds back expenses and charges that did not entail cash payments. The more important of these noncash expenses include depreciation, depletion, and amortization charges."

Menurut Ikatan Akuntan Indonesia dalam PSAK No. 2 (2002: 2.5)

"Perusahaan harus melaporkan arus kas dari aktivitas operasi dengan menggunakan salah satu dari metode berikut ini :

(a) Metode langsung; dengan metode ini kelompok utama dari penerimaan kas bruto dan pengeluaran kas bruto diungkapkan; atau

(b) Metode tidak langsung; dengan metode ini laba atau rugi bersih disesuaikan dengan mengoreksi pengaruh dari transaksi bukan kas, penangguhan (deferral) atau aktual dari penerimaan atau pembayaran kas untuk operasi di masa lalu dan masa depan, dan unsur penghasilan atau beban yang berkaitan dengan arus kas investasi atau pendanaan."

D. PENYUSUNAN LAPORAN ARUS KAS

Penyusunan Laporan arus kas menurut Kieso et al (2001: 208) sebagai berikut :

"Preparing the statement of cash flows from these sources involves the following steps:

1. Determine the cash provided by operations.

2. Determine the cash provided by or used in investing and financing activities.

3. Determine the change (invrease or decrease) in cash during the period

4. Recoucile the change in cash with the beginning and the ending cash balances."

Berikut ini disajikan contoh penyusunan laporan arus kas untuk tahun yang berakhiur 31 Desember X5 dari PT Bahagia Data untuk penyusunan laporan arus kas.

Neraca perbandingan per 31 Desember X5 dan 31 Desember X4 sebagai berikut :

Tambahan Informasi untuk tahun X5 :

1. Membeli peralatan dengan harga perolehan Rp7.500.000,00 yang dibayar 1/3-nya tunai, dan sisanya dibayar dengan mengeluarkan utang obligasi untuk jangka waktu 5 tahun.

2. Membeli peralatan dengan harga perolehan Rp12.500,00 dengan mengeluarkan 350.000 lembar saham biasa

3. Menjual peralatan dengan harga jual Rp3.500.000,00 di mana harga perolehannya Rp9.000.000,00 yang sudah di susut 1/2 bagian dari harga perolehan tersebut.

4. Renovasi bangunan Rp15.000.000,00 dibayar tunai

5. Beban penyusutan aktiva tetap sebesar Rp4.600.000,00

6. Menjual investasi jangka panjang Rp6.000.00,00 tunai

7. Membayar Rp2.500.000,00 utang obligasi dengan mengeluarkan 50.000 lembar saham biasa

8. Membayar dividen tunai

9. Utang wesel digunakan untuk membeli persediaan

Penyusunan Laporan Arus Kas PT Bahagia berdasarkan data tersebut di atas dengan metode langsung sebagai berikut :

Untuk penyusunan laporan arus kas PT Bahagia dengan metode tidak langsung hanya berbeda pada penyusunan arus kas dari aktivitas operasinya saja dibandingkan dengan metode langsung, sedangkan untuk arus kas aktivitas investasi dan arus kas aktivitas pendanaan, penyusunannya sama antara metode tidak langsung dengan metode langsung. Oleh karena itu, untuk contoh penyusunan laporan arus kas PT Bahagia dengan metode tidak langsung hanya akan dibahas penyusunan arus kas dari aktivitas operasinya saja sebagai berikut :

Dari aktivitas investasi dan aktivitas pendanaan terdapat transaksi yang tidak mempengaruhi kas, sehingga tidak disajikan dalam laporan arus kas.

Transaksi tersebut adalah :

1. Pembelian peralatan dengan mengeluarkan

surat utang obligasi (informasi no.1) Rp 5.000.000,00

2. Membayar utang obligasi dengan

mengeluarkan saham biasa (informasi no.7) Rp 2.500.000,00

3. Pembelian peralatan dengan mengeluarkan

saham biasa (informasi no.2) Rp12.500.000,00

MODUL 2 :

PIUTANG

Seperti yang sudah diketahui oleh umum, bahwa penghasilan perusahaan yang utama adalah penjualan barang dagangan, baik yang dibeli jadi maupun yang diproduksi sendiri oleh perusahaan sendiri. Penjualan bagi perusahaan dagang atau perusahaan industri berupa penjualan barang dagangan, sedangkan penjualan bagi perusahaan jasa berupa pemberian jasa oleh perusahaan kepada pengguna jasa.

Dilihat dari segi penerimaan kas, maka penjualan ada dua jenis yaitu penjualan tunai dan penjualan kredit. Penjualan tunai menimbulkan adanya penerimaan kas oleh perusahaan pada saat perusahaan menyerahkan barang atau jasa kepada pembeli.

Sedangkan penjualan kredit menimbulkan adanya piutang bagi perusahaan pada saat penyerahan barang atau jasa kepada pembeli. Piutang tersebut berarti suatu klaim untuk menagih sejumlah uang pada waktu yang akan datang. Sebagian besar perusahaan menjual barang atau jasa dengan cara penjualan kredit, sehingga di sini piutang mempunyai arti yang sangat penting.

Kelancaran dalam penagihan piutang merupakan suatu kesuksesan perusahaan karena uang yang diterima dari penagihan piutang yang tepat waktu bisa digunakan sebagai modal untuk menjalankan kegiatan perusahaan. Lain halmnya apabila penagihan piutang tersebut atau timbulnya piutang macet, maka kegiatan perusahaan akan ikut tersendat juga karena uang yang sudah dianggarkan untuk melaksanakan berbagai kegiatan belum dapat diterima. Mengingat hal tersebut, maka penjualan kredit yang menimbulkan piutang tersebut sebelum diberikan kepada pembeli, harus dilakukan survei terlebih dahulu terhadap kemampuan debiturnya untuk melunasi utangnya kepada perusahaan.

Mengingat pentingnya arti piutang bagi perusahaan, maka perusahaan perlu melakukan pencatatan terhadap piutang tersebut dalam suatu catatan akutansi. Akutansi terhadap piutang dimaksudkan agar piutang tersebut dapat dikendalikan dan dimonitor dengan baik.

Jenis piutang sebenarnya bermacam-macam tetapi yang perlu dibahas di sini hanyalah piutang yang dikaitkan dengan adanya penjualan kredit yaitu :

1. Piutang Usaha

2. Wesel tagih/piutang wesel

Kedua jenis piutang tersebut sama-sama merupakan tagihan kepada debitur dalam jangka waktu paling lamna setahun atau piutang yang dikelompokkan sebagai pos dari aktiva lancar. Adapun perbedaan kedua jenis piutang tersebut adalah

Piutang Usaha : Piutang yang tidak disertai dengan perjanjian tertulis antara perusahaan dengan debitur.

Wesel Tagih : Piutang yang disertai dengan adanya perjanjian tertulis antara perusahaan dengan debitur.

Dengan melihat perbedaan tersebut maka wesel tagih mempunyai status hukum yang lebih tinggi daripada piutang usaha.

KEGIATAN BELAJAR 1 :

PIUTANG USAHA

A. PENGERTIAN PIUTANG USAHA

Seperti sudah dibaha padada pendahuluan, bahwa piutang mempunyai arti yang sangat penting bagi kelangsungan kegiatan perusahaan. Adapun pengertian piutang usaha menurut beberapa penulis sebagai berikut :

Menurut Kieso ta al (2001:341) :

" Accounts receivable are oral promises of the phurchaser to pay for goods and services sold "

Menurut Lanny et al (1995:369) :

" Accounts receivable same times called trade receivablearise from the sale of goods or secvices an account "

Menurut Stice et al (2004:358)

" Trade receivables, generally the most significvant category or receivables, result from the normal operating activities of a business, that is, credit sales of goods or services to customers "

Menurut Dyckman et al (1995:326) :

" Trade receivables describe amounts owed the company for goods and services sold in the normal course of business ".

Dari pengertian-pengertian tersebut pengertian piutang usaha (accounts receivable/trade recveivable) adalah perusahaan sudah menjual barang atau jasa kepada pelanggan, tetapi perusahaan belum menerima uang/kas sebagai pembayaran dari pelanggan, sehingga perusahaan mempunyai klaim kepada pelanggan untuk menerima pembayaran uang tersebutpada waktu yang akan datang.

Jangka waktu silus kegiatan normal perusahaan yaitu kurang dari setahun. Jumlah yang harus diakyui sebagai piutang adalah harga pertukaran yang nerupakan harga jual bagi penjual atau harga beli bagi pembeli, yang disetujui oleh kedua pihak.

Dokumen yang dipakai untuk pengakuan piutang usaha tersebut biasanya berupa faktur (invoice), Dalam faktur tersebut tertera jenis barang, harga jual, jangka waktu kredit (term of credit) apabila terjadi penjualan kredit dan kadang-kadang adanaya syarat potongan, misalnya 2/10,n/30 yang artinya apabila pelanggan melunasi utangnya pada perusahaan dalam waktu paling lama 10 hari maka pelanggan tersebut mendapat potongan 2% dari jumlah utangnya dan jangka waktu piutang adalah 30 hari.

Contoh :

Pada tanggal 1 April X5, PT Megah Abadi menjual barang secara kredit kepada tuan Bahrun dengan harga jual Rp 1.000.000,00. PT Megah Abadi memberikan syarat penjualan 3/15, n/30. Apabila tuan Bahrun melunasi utangnya pada PT Megah Abadi pada tanggal 12 April X5, maka tuan Bahrun akan mendapat potongan harga sebesar 3% x Rp 1.000.000,00 = Rp 30.000,00 sehingga tuan Bahrun cukup membayar Rp 970.000,00 (= Rp 1.000.000,00 - Rp 30.000,00) saja kepada perusahaan, karena sudah melunasi utangnya dalam waktu 12 hari yaitu kurang dari 1 hari. Tetapi apabila tuan Bahrun melunasi utangnya tanggal 18 April X5, maka tuan Bahruntidak mendapat potongan karena pelunasannya lebih dari 15 hari, sehingga tuan Bahrun tetap harus membayar Rp 1.000.000,00 kepada PT Megah Abadi.

Adapun jurnal yang dibuat PT Megah Abadi sebagai berikut :

Jurnal 1 April X5

D. Piutang Usaha Rp 1000.000,00

K. Penjualan Rp 1.000.000,00

Jurnal 12 April X5 (apabila tuan Bahrun membayar utangnya pada tanggal tersebut)

D. Kas Rp 970.000,00

D. Potongan Penjualan Rp 30.000,00 *)

K. Piutang Usaha Rp 1.000.000,00

Jurnal 18 April X5 (apabila tuan Bahrun membayar utangnya pada tanggal tersebut)

D. Kas Rp 1.000.000,00

K. Piutang Usaha Rp 1.000.000,00

*) Potongan penjualan disajikan di laporan laba rugi sebagai pengurang penjualan.

B. PENILAIAN PIUTANG USAHA

Seperti sudah dibahas pada BMP Akuntasi Dasar, bahwa Piutang Usaha merupakan salah satu pos dari aktiva lancar yang disajikan di Neraca. Yang menjadi masalah di sini adalah bagaimana menentukan besarnya nilai piutang usaha yang akan disajikan di neracar. Adapun penilaian piutang usaha tersebut menurut beberapa penulis sebagai berikut.

Menurut Stice; "Instead of valuing accounts receivable at a discounted present value, they are reported at their net realizable value, that is, their expected cash value. This means that accoubnts receivable should be recorded net of estimated uncollectible items and trade discounts. The objective is to report the receivables at the amount of claims from customers actually expected to be collected in cash"

Menurut Kieso : "Short-term receivables are valued and repoted at net realizable value - the net amount expected to be received in cash, which is not necessarily the amount legally receivable. Determining net realizable value requires an estimation of both uncollectible receivables and any returns or allowances to be granted"

Menurut Zaki Baridwan : "Bahwa untuk melaporkan piutang dalam neraca adalah sebesar jumlah yang akan direalisasikan yaitu jumlah yang diharapkan akan dapat ditagih".

Piutang usaha disajikan di neraca dengan nilai sebesar nilai bersih yang diharapkan dapat ditagih yaitu sebesar harga jual barang atau nilai nominal piutang usaha dikurangi dengan estimasi piutang usaha tak tertagih dan pengembalian barang (return) atau potongan harga (trade discount). Perjanjian nilai piutang usaha sebesar nilai bersihnya tersebut sesuai dengan karakteristik kualitatif laporan keuangan yaitu adanya pertimbangan sehat dalam penyusunan laporan keuangan seperti yang dinyatakan oleh Ikatan Akuntan Indonesia sebagai berikut :

"Penyusunan laporan keuangan adakalanya menghadapi ketidakpastian peristiwa dan keadaan tertentu, seperti ketertagihan piutang yang diragukan, perkiraan masa manfaat pabrik serta peralatan, dan tuntutan atas jaminan garansi yang mungkin timbul. Ketidakpastian semacam itu diakui dengan mengungkapkan hakikat serta tingkatnya dan dengan menggunakan pertimbangan sehat (prudence) dalam penyusunan laporan keuangan. Pertimbangan sehat mengandung unsur kehati-hatian pada saat melakukan perkiraan dalam kondis ketidakpastian, sehingga aktiva atau penghasilan tidak dinyatakan terlalu tinggi dan kewajiban atau beban tidak dinyatakan terlal rendah".

C. AKUNTANSI PIUTANG USAHA

Piutang usaha yang timbul pertama kali pada saat terjadinya penjual kredit, yang dibuktikan dengan dibuatnya faktur penjualan, akan dijumal sebagai berikut

D. Piutang Usaha K. Penjualan

XXX

XXX

(dicatat sebagai Harga Jual barang atau nilai nominal piutang usaha).

Seperti sudah dibahas pada poin B di atas, perjanjian piutang usaha di neraca harus sebesar nilai bersihnya, sehingga nilai nominal piutang usahi tersebut harus dikurangi dulu dengan estimasi piutang usaha tak tertagih serta retur penjualan dan pengurangan harga. Berikut ini akan dibahas mengena piutang usaha tak tertagih serta retur penjualan dan pengurangan harga.

1. Piutang Usaha Tak Tertagih

Akuntansi piutang usaha tak tertagih ada dua metode yaitu:

a. Metode penghapusan langsung (Direct write off Method)

Pada metode ini piutang usaha tak tertagih baru dicatat (di jumal) apabila piutang usaha tersebut benar-benar sudah dinyatakan tidak dapat ditagih sebab terdapatnya beberapa kemungkinan yaitu debitur pelanggan bangkru meninggal, dan lain-lain. Jadi pada metode penghapusan langsung in tak dibuat jurnal, sebelum adanya piutang usaha yang benar-benar dinyataka tidak dapat ditagih lagi.

Adapun jurnal yang dibuat pada saat diketahui bahwa piutang tersebut tidak dapat ditagih lagi sehingga harus dihapus adalah

D. Beban Piutang Tak Tertagih

(dicatat sebesar jumlah piutang usaha yang benar-benar sudah tidak dapat ditagih lagi).

Pemakaian metode penghapusan langsung ini secara teori mempunyai kelemahan karena mencantumkan nilai piutang usaha di neraca tetap sebesar nilai nominalnya, padahal seperti dibahas di depan nilai piutang usaha di neraca harus sebesar nilai bersihnya. Oleh karena itu, pemakaian metode ini dipandang kurang tepat dan tidak sesuai dengan karakteristik pertimbangan sehat, kecuali apabila jumlah nilai piutang usaha yang dihapuskan tersebut tidak material.

b. Metode penyisihan/cadangan (Allowance Method)

Pada metode ini dibuat suatu estimasi menyangkut taksiran piutang tak tertagih yang di jurnal sebagai beban piutang tak tertagih yang mengurangi secara tidak langsung atas piutang usaha yaitu melalui akun penyisihan (cadangan) piutang tak tertagih, dalam periode di mana penjualan kredit tersebut dicatat

Apabila taksiran piutang tak tertagih untuk periode tersebut sudah diketahui maka dibuat jurnal sebagai berikut

D. Beban Piutang tak tertagih

(Bad Debts Expense)

K. Penyisihan (cadangan) piutang tak tertagih

(Allowance for Bad Debts)

(dicatat sebagai jumlah taksiran piutang tak tertagih).

Akun Beban Piutang Tak tertagih merupakan akun nominal/akun Laba Rugi, sehingga akan dicantumkan sebagai beban operasi pada laporan Laba Rugi, yang pada akhir periode akan ditutup dengan membuat jurnal penutup. Sedangkan akun penyisihan piutang tak tertagih merupakan akun riel/akun neraca, sehingga akan dicantumkan sebagai pengurang akun piutang usaha di Neraca. Estimasi terhadap penentuan piutang tak tertagih dilakukan berdasarkan:

c. Pendekatan persentase penjualan laporan laba rugi

Persentase penjualan ini bisa dilakukan baik terhadap total penjualan atau penjualan kreditnya saja. Sebaiknya yang tepat memang diperhitungka dari persentase penjualan kredit saja, karena penjualan kredit yang menimbulkan piutang usaha, akan tetapi berhubung cukup sulit bagi perusahaan untuk memisahkan antara penjualan tunai dan kredit, maka persentase diambil terhadap total penjualan yaitu tunai dan kredit.

Contoh:

Pada tahun X4 perusahaan mengambil kebijakan untuk menentukan bebun piutang tak tertagihnya sebesar 2% dari total penjualan tahun X4 yaitu Rp50.000.000,00.

Jadi besarnya beban piutang tak tertagih tersebut = 2% x Rp50.000.000,00- Rp1.000.000,00 yang kemudian di jurnal:

D. Beban Piutang Tak Tertagih K. Penyisihan Piutang Tak Tertagih

Rp1.000.000,00

Rp1.000.000,00

Apabila pada 31 Desember X4, akun piutang usaha menunjukkan saldo sebesar Rp35.000.000,00 maka penyajiannya di neraca (aktiva lancar)

sebagai berikut. Piutang Usaha

Rp35.000.000,00

(-) Penyisihan Piutang Tak Tertagih Piutang Usaha Bersih (net)

Rp 1.000.000,00

Rp34.000.000,00

d. Pendekatan persentase piutang (Neraca)

Pendekatan ini menurut Zaki Baridwan (1992: 127) ada tiga cara

"(1) Jumlah cadangan dinaikkan sampai persentase tertentu dari saldo piutang, (2) Cadangan ditambah dengan persentase tertentu dari saldo piutang dan (3) jumlah cadangan dinaikkan sampai suatu jumlah yang dihitung dengan menganalisa umur piutang"

Masing-masing cara tersebut akan dibahas berikut ini.

1) Jumlah cadangan (penyisihan) dinaikkan sampai persentase tertentu dan Dalam cara ini saldo piutang usaha dikalikan dengan persentase tertentu saldo piutang. yang hasilnya merupakan saldo akun penyisihan piutang tak teraph, yang diinginkan untuk akhir periode tersebut. Adapun beban piutang tak

tertagih merupakan selisih antara saldo akun penyisihan piutang ak etagih akhir periode ini dengan akhir periode yang lalu

Contoh:

Pada tanggal 31 Desember X3 saldo akun penyisihan piutang tak tertah sebesar Rp180.000,00. Pada tanggal 31 Desember X4 saldo akun pistang usaha sebesar Rp10.000.000,00, persentase penyisilian piutang sebesar 2% dari saldo akun piutang usaha. Sehingga saldo akun penyisihan piutang tak tertagih 2% Rp10.000.000.00-Rp20000000 pada tanggal 31 Desember X4. Adapun besarnya beban piutang tak tertag tahun X4-Rp200.000,00-Rp180.000,00-Rp20.000,00 yang di jurnal pada tanggal 31 Desember X4 sebagai berikut

D. Beban piutang tak tertagih

K. Penyisihan piutang tak tertagih

Akan-akun tersebut diposting ke buku besar sebagai berikut

Beban Piutang Tak Tertagih

31 Desember X4 Rp20.000,00

Penyisihan Pistang Tak Tertagih

2) Cadangan (Penyisihan) ditambah dengan persentase tertentu dan saldo

Dalam cara ini saldo akun piutang usaha pada akhir periode dikalikan gan persentase tertentu yang hasilnya adalah besarnya beban pistang

Megambil como no. (1), maka besarnya Beban Piutang Tak Tertagih X4-2% Rp10.000.000,00-Rp200.000,00, yang di jurnal pada tanggal 31 Desember X4 sebagai berikut

5: Ban Pang Tak Tertagih KP Putang Tak Tertagih

Rp200.000.00

Sehingga saldo akun penyisihan piutang tak tertagih pada 31 Desember X4 Rp180.000,00 Rp200.000,00 Rp380.000,00. Akun-akun tersebut diposting ke buku besar sebagai berikut.

Beban Plutang Tak Tertagih 31 Desember X4 Rp20.000,00

Penyisihan Piutang Tak Tertagih

31 Desember X3

31 Desember X4

Rp180.000,00

Saldo 31 Desember X4

Rp200.000,00 Rp380.000,00

3) Jumlah Cadangan (Penyisihan) dinaikkan sampai suatu jumlah yang dihitung dengan menganalisa umur piutang

Cara ini hampir mirip dengan cara (1), hanya saldo akun piutang akhir periode diperinci sesuai dengan umur piutang tersebut yang dihitung dari sejak terjadinya transaksi penjualan kredit yang menimbulkan piutang usaha tersebut sampai dengan saat dibuatnya analisa umur piutang yang bersangkutan. Biasanya analisa umur piutang tersebut dibuat dalam bentuk suatu daftar yang disebut Daftar Analisa Umur Piutang (Aging Schedule).

Umur piutang tersebut dikelompokkan menjadi

a) Kelompok belum menunggak yaitu pada saat dibuatnya analisa umur piutang, piutang tersebut belum jatuh tempo.

b) Kelompok sudak menunggak yaitu pada saat dibuatnya analisa umur piutang. piutang tersebut sudah jatuh tempo, yang di sin dikelompokkan sebagai berikut.

(1) Menunggak 1-30 hari.

(2) Menunggak 31-60 hari.

(3) Menunggak 61-120 hari.

(4) Menunggak lebih dari 120 hari.

Contoh

Mengambil contoh No (1), hanya saldo akun piutang usaha pada tanggal 31 Desember X4 diperinci menurut nama debitur dan kelomp umurnya dalam daftar analisa umur piutang sebagai berikut

Daftar Analisa Umur Piutang Per 31 Desember X4

Rp250.000 Rp 250.000 Rp 250.000

Rp 500.000 Rp 500.000 Rp2.750.000

Cara pengelompokan umur piutang dengan melihat saat terjadinya piutang dan syarat jangka waktu piutang misalnya untuk pengelompokan umur piutang tersebut diambil contoh piutang PT X kepada debitur Ali di mana PT X menetapkan jangka waktu kredit/piutang adalah 30 hari (n/30), dan piutang kepada debitur Ali diperinci timbulnya sebagai berikut.

Jumlah Piutang (4) Rp500.000,00

(a) Piutang Rp500.000,00 jatuh tempo tanggal 9 Januari X5, sehingga pada tanggal 31 Desember X4 piutang tersebut belum jatuh tempo (belum menunggak).

(b) Piutang Rp250.000,00 jatuh tempo tanggal 4 November X4, sehingga pada tanggal 31 Desember X4 sudah menunggak selama 57 hari, yang kemudian dikelompokkan pada kelompok sudah menunggak 31-60 hari

(c) Piutang Rp250.000,00 jatuh tempo tanggal 11 September X4, sehingga pada tanggal 31 Desember X4 sudah menunggak selama 111 hari, yang kemaluan dikelompokkan pada kelompok sudah menunggak 61 – 120 hari

Setelah piutang dikelompokkan pada umurnya masing-masing, maka akan ditentukan persentase untuk masing-masing kelompok umur, yang kemudian diperhitungkan taksiran penyisihan piutang tak tertagihnya sebagai berikut

PT X

Taksiran penyisihan piutang tak tertagih Per 31 Desember X4

Kelompok Umur

Persentase Plutang

Taksiran Penyisihan Piutang Tak tertagih

Jumlah Piutang

Tak Tertagih 1%

Rp 10.000.00

Rp 1.000.000,00

Belum Menunggak Sudah Menunggak

Rp 1.500.000,00

2% 4%

6%

Rp 30.000.00

1-30 Hari 31-60 Hari

61-120 Hari

Rp 750.000,00

Rp 30.000,00

Rp165.000,00

Rp 2.750.000,00 Rp 4.000.000,00

Rp 10.000.000,00

10%

Rp400.000,00

Rp635,000,00

Lebih 120 Hari

Jumlah

Dari daftar tersebut, maka saldo penyisihan piutang tak tertagih pada 31 Desember X4 sebesar Rp635.000,00. Adapun besarnya beban piutang tak jurnal pada tanggal 31 Desember X4 sebagai berikut.

tertagih tahun X4- Rp635.000,00 Rp180.000,00 Rp455.000,00, yang di

D. Beban Piutang tak Tertagih Rp455.000,00

K. Penyisihan Piutang tak Tertagih

Rp455.000,00

Akun-akun tersebut diposting ke buku besar sebagai berikut.

Beban Piutang Tak Tertagih

31 Desember X4

Rp455.000,00

Penyisihan Piutang Tak Tertagih

31 Desember X3

Rp180.000,00

31 Desember X4

Saldo 31 Desember X4

Rp455.000.00

Rp635.000,00

e. Retur penjualan dan pengurangan harga

Yang dimaksud dengan retur penjualan adalah nilai dari barang dagangan yang sudah terjual tetapi dikembalikan lagi oleh pembelinya kepada perusahaan, karena barang tersebut rusak atau tidak sesuai dengan pesanan. Sedangkan yang dimaksud dengan pengurangan harga adalah adanya potongan harga jual yang diberikan oleh penjual kepada pembeli

karena perusahaan ingin menaikkan omzet penjualannya. Apabila retur penjualan dan pengurangan harga terjadi pada periode yang sama dengan transaksi penjualannya, maka langsung mengurangi saldo akun piutang usaha, dengan jumal sebagai berikut.

D. Retur Penjualan dan Pengurangan harga xxx

Sedangkan akun retur penjualan dan pengurangan harga disajikan pada Laporan Laba Rugi sebagai pengurang Penjualan/pendapatan.

Apabila perusahaan menyelesaikan beberapa pesanan khusus menjelang akhir periode, maka retur penjualan dan pengurangan harga harus ditaksir besarnya dan dijurnal pada periode tersebut, agar dapat ditandingkan dengan penjualan periode tersebut, hanya saja kreditnya bukan piutang usaha tetapi kreditnya adalah penyisihan untuk Retur Penjualan dan Pengurangan harga yang nantinya disajikan di Neraca sebagai pengurang nilai piutang usaha. Adapun jurnalnya sebagai berikut.

D. Retur Penjualan dan Pengurangan Harga

K. Penyisihan untuk retur penjualan dan

Jadi penyajiannya di Neraca sebagai berikut.

(-) Penyisihan untuk retur penjualan dan pengurangan

D. PENGHAPUSAN PIUTANG USAHA

Pengertian penghapusan piutang usaha berlainan dengan pengertian penyisihan piutang.

Sebab penyisihan piutang tidak merupakan pengurangan atas saldo akun Pang usaha karena penyisihan piutang tersebut masih merupakan taksiran jali belum benar-benar merupakan piutang yang tidak tertagih. Sedangkan penghapusan piutang merupakan piutang yang benar-benar tidak dapat agh lagi sehingga harus dikurangkan dari saldo akun piutang usaha.