DAFTAR ISI

MODUL 1 : PENGANTAR MANAJEMEN KEUANGAN

MODUL 2 : MANAJEMEN MODAL KERJA

MODUL 3 : MANAJEMEN KAS

MODUL 4 : MANAJEMEN PIUTANG

MODUL 5 : MANAJEMEN PERSEDIAAN

MODUL 6 : NILAI WAKTU DARI UANG

MODUL 7 : PENGANGGARAN MODAL

MODUL 8 : BIAYA MODAL

MODUL 9 : ANALISIS LAPORAN KEUANGAN

TINJAUAN MATA KULIAH

Aktivitas perusahaan selalu berkaitan dengan keputusan keuangan untuk membeli berbagai macam aktiva guna menopang jalannya operasional perusahaan. Dua hal pokok dalam ilmu keuangan adalah penilaian dan pengambilan keputusan. Kedua hal ini salaing berkaitan karena keputusan keuangan tergantung pada penilaian. Misal; Keputusan untuk membeli aktiva diambil hanya jika nilai aktiva tersebut tinggi dari biaya yang dikeluarkan.

Aktiva perusahaan dalam keuangan juga terbagi menjadi dua yaitu keputusan investasi dan keputusan pembiayaan. Tujuannya adalah mengupayakan agar keputusan investasi dan keputusan pembiayaan menjadi lebih efektif dalam mendukung pertumbuhan perusahaan. Bagaimana agar keputusan keuangan menjadi efektif? Tentunya dengan menggunakan analisis rasio keuangan untuk menganalisis angka yang tercantum dalam laporan keuangan.

Perencanaan keuangan perusahaan mempunyai beberapa tahapan yang harus diketahui, yaitu tahapan :

1. Menentukan angka pertumbuhan perusahaan

2. Menentukan aktiva yang dibutuhkan untuk mendukung penjualan (asset requirement)

3. Menentukan sumber dana yang akan digunakan untuk mendanai investasi atas aktiva perusahaan

4. Melakukan analisis teknik penganggaran modal (capital budgeting)

MODUL 1 :

PENGANTAR MANAJEMEN KEUANGAN

Setiap individu atau unit-unit organisasi di dalam masyarakat akan selalu dihadapkan pada maslaah-masalah keuangan. Masalah-masalah tersebut terjadi karena hampir setiap aktivitas transaksi dilakukan dan diukur dengan satuan uang. Seorang individu misalnya, setiap hari harus memikirkan alokasi pengeluaran dananya untuk bebragai kebutuhan, diantaranya berapa pengeluaran untuk makan dan minum, untuk ongkos transportasi ke tempat bekerja atau sekolah, untukmembeli pakaian, dan lain-lain. Sealin itu, dia juga memikirkan berapa dan dari mana sumber penerimaan dana yang akan diperoleh dalam satu hari, satu minggu, satu bulan, dst.

Begitu pula unit-unti organisasi dalam masyarakat, misalnya Pemerintahan dari tingkat desa/kelurahan hingga pemerintah pusat, yayasan-yayasan, organisasi massa, organisasi politik, warung, toko, perusahaan kecil, perusahaan besar, semuanya menjalankan aktivitas yang mau tidak mau akan beruurusan dengan hal keuangan.

Dari mulai pembelian peralatan, pembelian bahan baku, pembayaran gaji dan upah tenaga kerja, pembayaran listrik, air, dan telepon, hingga pencatatan pemasukan kas dari penjualan tunai maupun kredit, penerimaan setoran, dan lain-lain semuanya akan dicatat dalam suatu catatan administrasi dengan tujuan agar terjadi kejelasan pertanggungjawaban keuangan terutama dalam hal penerimaan dan pengeluaran uang.

Contoh-contoh diatas menggambarkan secara umum bahwa betapa seluruh individu dan organisasi di dalam masyarakat memerlukan pengelolaan keuangan atas setiap aktivitas atau transaksi-transaksi yang dilakukannya. Melalui pengelolaan keuangan yang baik dan teratur tentunya diharapkan pada akhirnya akan tercapai tertib administrasi pencatatan keuangan yang dapat dipertanggungjawabkan baik secara individu maupun organisasi.

Oleh karena itu, maka pengelolaan keuangan dalam suatu individu atau organisasi menjadi sangat penting, sehingga sejak ratusan tahun lalu muncul suatu disiplin ilmu yang dikenal dengan Manajemen Keuangan. Manajemen Keuangan ini menjadi satu disiplin ilmu yang berkembang terus sejalan dengan perkembangan peradaban, kebudayaan, teknologi, informasi, dan bisnis.

Kebutuhan akan adanya disiplin ilmu manajemen keuangan ini kemudian terasa perlu untuk dikembangkan lebih lanjut melalui berbagai penekanan dan spesialisasi sehingga muncullah beberapa derivasi dari manajemen keuangan itu sendiri, diantaranya terdapat corporate finance, persinal finance, dan public finance.

Corporate finance (keuangan perusahaan) muncul disebabkan oleh adanya kebutuhan akan pelaporan dan pertanggungjawaban keuangan dalam suatu perusahaan. Apalagi sebagai suatu institusi bisnis yang berorientasi laba, perusahaan akan dihadapkan pada berbagai permasalahan dan memerlukan pengambilan keputusan penting agar jalannya roda bisnis berjalan dengan lancar. Permasalahan-permasalahan itu diantaranya berapa jumlah uang kas perusahaan, berapa sumber dana yang harus dihimpun oleh perusahaan, berasal dari mana dana perusahaan, dialokasikan untuk apa dana yang iperoleh perusahaan agar perusahaan tetap bertahan dan menghasilkan keuntungan, instrumen investasi apa yang menguntungkan perusahaan. Permasalahan-permasalahn itu selalu akan muncul pada sebuah perusahaan.

Sementara setiap individu dalam masyarakat juga dihadapkan pada permasalahan-permasalahan pengaturan keuangan sehubungan dengan terbatasnya jumlah penerimaan yang diperoleh, baik dari gaji atau upah bagi seorang pekerja, maupun keuntungan yang diperoleh dari pendapatan usaha bagi seorang wirausahawan.

Setiap individu akan mengalokasikan pendapatan yang diperoleh pada berbagai belanja kebutuhan baik yang bersifat dasar (primer), sekunder, maupun tersiernya tergantung pada perolehan pendapatan masing-masing. Berapa dana yang digunakan untuk konsumsi sehari-hari dan berapa dana yang akan disimpan di tabungan. Permasalahan-permasalahan itu juga akan muncul pada setiap individu. Sebagai akibat dari permasalahan-permasalahan diatas, maka muncullah disiplin ilmu yang lebih spesifik yaitu Personal Finance (Manajemen Keuangan Pribadi).

Selain itu, organisasi pemerintah pun dari mulai tingkatandesa/kelurahan, kecamatan, kabupaten, provinsi, hingga pemerintah pusat membutuhkan pengelolaan keuangan terkait dengan berapa dan dari mana sumber-sumber penerimaan pemerintah, dan untuk apa saja alokasi dana tersebut dalam rangka penyelenggaraan pemerintahan, penyediaan sarana dan prasarana publik demi tercapainya kesejahteraan masayrakat.

Dari hal tersebut maka kemudian muncul satu disiplin ilmu yang dikenal dengan Public Finance (Manajemen Keuangan Publik/Negara).

Karena terkait dengan mata kuliah Manajemen Keuangan Bisnis, maka modal ini akan lebih banyak membahas tentang pengelolaan keuangan perusahaan atau lebih dikenal dengan corporate finance.

KEGIATAN BELAJAR 1 :

PERANAN MANAJEMEN KEUANGAN DALAM PERUSAHAAN

A. TUJUAN MANAJEMEN KEUANGAN

Manajemen Keuangan merupakan ilmu untuk mengelola berbagai hal yang berhubungan dengan aspek keuangan perusahaan agar tujuan perusahaan bisa tercapai. Tujuan perusahaan adalah memaksimumkan kesejahteraan pemegang saham.

Peningkatan kesejahteraan pemegang saham diperoleh dari kenaikan harga saham dari waktu ke waktu sehingga kekayaan pemegang saham bisa meningkat.

Sebagai Contoh :

Si A membeli saham PT. ABC sebanyak 2 lot (2x500 lembar) = 1.000 lembar saham pada tanggal 1 Januari 2012 dengan harga Rp. 10.000,- per lembar. Total kekayaan si A dari penempatan sahamnya di PT. ABC sebesar 1.000 lembar x Rp.10.000,- = Rp.10.000.000,-.

Sebagai akibat dari kinerja perusahaan yang semakin baik, misalnya PT. ABC mengumumkan adanya kenaikan total aktiva (total assets) perusahaan sebesar 20% selama periode semester pertama tahun 2010. Juga perusahaan membukukan angka tingkat keuntungan berupa ROA (Return On Assets) sebesar 25%.

Pengumuman perusahaan ini ternyata direspons baik baik oleh investor dan calon investor untuk membeli saham perusahaan tersebut sehingga permintaan terhadap saham tersebut meningkat dan pada akhirnya harga saham meningkat. Misalnya harga saham menjadi meningkat menjadi Rp.15.000,- per lembar pada posisi penutupan perdagangan saham 1 Juli 2012.

Dari hasil ini maka dapat dihitung kekayaan si A meningkat dari Rp.10.000.000,- pada posisi 1 Januari 2010 menjadi 1,000 lembar x Rp.15.000,- = Rp.15.000.000,- pada posisi tanggal 1 Juli 2010.

Peningkatan kesejahteraan pemegang saham tersebut diawali oleh peningkatan kinerja perusahaan yang merupakan hasil kerja manajemen perusahaan. Manajemen bekerja dalam rangka mencapai tujuan perusahaan yaitu memaksimumkan perolehan laba dan pada akhirnya memaksimumkan kesejahteraan pemegang saham.

B. PERANAN MANAJER KEUANGAN DALAM PERUSAHAAN

Manajemen keuangan sebagai sebuah ilmu semakin berkembang dari waktu ke waktu. Aplikasi ilmu manajemen keuangan dalam perusahaan juga berkembang sejalann dengan perkembangan dinamika perusahaan.

Manajer Keuangan di dalam perusahaan memiliki peran besar dalam menentukan arah perkembangan perusahaan. Terdapaat tiga fungsi dan peranan penting manajer keuangan dalam perusahaan yaitu :

1. Mencari Sumber-Sumber Pendanaan (Financing)

Seorang manajer keuangan harus mencari berbagai alternatif sumber dana yang akan digunakan dalam perusahaan. Beberapa alternatif pendanaan dapat digunakan diantaranya sumber dana yang berasal dari dalam perusahaan (internal financing) dan sumber dana yang berassal dari luar perusahaan (external financing).

Sumber dana yang berasal dari dalam perusahaan diantaranya adalah laba ditahan (Retained Earning) yang merupakan hasil keuntungan perusahaan yang tidak dibagikan. Sementara sumber dana dana yang berasal dari luar perusahaan, dapat berupa utang atau pinjaman, baik melalui pinjaman bank (bank loans), maupun dengan menerbitkan obligasi (bonds). Sumber dana eksternal lain adalah penerbitan saham baik saham preferen (preferred stock) maupun saham biasa (common stock).

Jika kita melihat aktivitas pendanaan perusahaan, maka kita bisa melihat dari Neraca (balance sheet) Perusahaan di bagian kanan atau pada bagian Kewajiban dan Modal sendiri (Liabilities and Equity).

2. Mengalokasikan Dana dalam Perusahaan (Investment)

Tugas pokok kedua dari manajer keuangan adalah mengalokasikan dana yang telah dihimpun ke dalam berbagai pos alokasi dana. Kegiatan ini dikenal dengan kegiatan investasi. Melalui kegiatan inimanajer keuangan diharuskan melakukan alokasi dana ke berbagai pos yang ada, diantaranya alokasi ke aktiva lancar (current assets), dan aktiva tetap (fixed assets).

Alokasi dana ini dapat berupa alokasi dana modal kerja yang dapat digunakan untuk kegiatan operasional sehari-hari pada aktiva lancar (current assets) diantaranya pada pos kas, surat-surat berharga, piutang, dan persediaan.

Sementara alokasi dana terhadap aktiva tetap (fixed assets) dikenal dengan alokasi investasi untuk kegiatan yang jangka waktu pengembaliannya lebih dari satu tahun. Alokasi investasi dapat dilakukan pada mesin, kendaraan, bangunan, dan tanah.

Aktivitas investasi perusahaan dapat dilihat pada sisi kiri dari neraca. Komposisi alokasi investasi ini akan sangat menentukan kinerja perusahaan dilihat dari sisi likuiditas dan profitabilitasnya.

3. Membagikan Hasil Keuntungan (Dividend)

Dari hasil operasi perusahaan, diharapkan perusahaan akan menghasilkan keuntungan (profit). Dari keuntungan yang diperoleh, manajer keuangan harus memproyeksikan berapa bagian dari laba tersebut yang akan dibagikan ke pemegang saham. Sedangkan sisanya akan dimasukkan kembali dalam bentuk laba ditahan (retained earnings).

Hasil operasi perusahaan dapat dilihat pada Laporan Laba Rugi (Incone Statement) yang memuat tentang total pendapatan (total revenues) dikurangi dengan total biaya (total expenses). Sementara berapa dana yang dialokasikan untuk dibagikan sebagai dividen akan dapat terlihat pada Laporan Laba-ditahan (Statement of Retained Earnings).

Ketiga aktivitas tersebut yang sekaligus juga merupakan fungsi dan peran utama yang harus dijalankan oleh seorang manajer keuangan merupakan hal yang mendasar yang perlu dilakukan agar tujuan perusahaan bisa tercapai. Sebagaimana disampaikan di atas, bahwa tujuan utama perusahaan adalah memaksimalkan kesejahteraan pemegang saham (to maximize the shareholder's wealth).

Tetapi apakah setiap manajer perusahaan selalu bekerja dengan tujuan untuk memaksimalkan kesejahteraan pemegang saham? Pertanyaan ini akan terjawab pada bagian Agency Problem.

Agency Problem

Agency Problem (masalah keagenan) terjadi sebagai akibat dari perbedaan orientasi atau tujuan dari pihak manajemen dengan pemegang saham. Pihak manajemen dalam hal ini bertindak sebagai agents (agen) dari pemegang saham untuk mengelola perusahaan. Pihak pemegang saham (stockholders) dalam hal ini bertindak sebagai principle atau owners (pemilik) perusahaan yang mempercayakan pengelolaan perusahaan kepada manajemen.

Terjadinya Agency Problem disebabkan oleh adanya konflik kepentingan (conflict of interest) antara agents dan principals. secara teori, seharusnya mnajer atau agents sepakat dengan tujuan perusahaan yaitu memaksimumkan kesejahteraan pemegang saham, sehingga agents bekerja sumngguh-sungguh untuk menghasilkan keuntungan perusahaan dengan tujuan agar nilai perusahaan (value of the firm) meningkat yang pada akhirnya akan membuat kekayaan atau kesejahteraan principals atau pemegang saham menjadi meningkat.

akan tetapi, apakah setiap manajer (agents) bekerja sungguh-sungguh untuk memaksimumkan kesejahteraan pemegang saham?. Pada prakteknya manajer (agents) bekerja pada perusahaan tentu memiliki kepentingan tertentu diantaranya kesejahteraan pribadinya mjeningkat (gaji yang tinggi), adanya jaminan pekerjaan di tempat ia bekerja, serta berbagai paket tambahan fasilitas lain dari perusahaan (fringe benefits) seperrti bonus, tunjangan-tunjangan dan lain-lain.

Sebagai akibat dari adanya kepentingan tersebut, maka adakalanya manager akan lebih mendahulukan kepentingan peribadinya di atas kepentingan pemegang saham (principals). Sehingga dengan hal tersebut, manajer akan mengambil keputusan-keputusan perusahaan yang lebih maderat (risiko yang lebih rendah) sehingga potensi keuntungan perusahaan (potensial return) menjdai berkurang.

Keputusan dengan risiko yang lebih rendah diambil untuk menghindari keputusan yang lebih berisiko walaupun potensial return-nya tinggi. Sebagai akibat dari hal ini maka potensi keuntungan yang akan diterima pemegang saham (principals) menjadi berkurang. Dengan kata lain, manajer akan bekerja dengan menghindari risiko tinggi yang akan berkibat pada jaminan pekerjaannya dan penurunan kesejahteraan pribadinya.

Untuk menanggulangi atau mengurangi agency problem dapat dilakukan dengan dua hal, yaitu melalui market forces (kekuatan pasar) dan agency cost (biaya keagenan).

Market forces dapat menanggulangi atau mengurangi agency problem melalui beberapa hal diantaranya mayoritas pemegang saham (major shareholders) yang umumnya investor institusional seperti perusahaan asuransi, reksadana, maupun dana pensiun, dapat memberikan beberapa penekanan kepada manajemen akan pentingnya manajemen memperhatikan kinerja perusahaan. Dia bisa mengatakan kepada manajemen, bahwa jika manajemen tidak bekerja sesuai dengan harapannya maka ia menggnati manajemen atau akan menjual sahamnya kepada pihak lain. Cara lain yang dapat dilakukan adalah dengan mengatakan kepada manajemen bahwa jika manajemen tidak bekerja sesuai dengan harapan invetor, maka perusahaan akan di takeover oleh perusahaaan lain sehingga akan terjadi peralihan manajemen dari manajemen lama ke pihak yang melakukan takeover.

Sementara hal lain untuk mengurangi agency problem adalah dengan memberlakukan agency costs (biaya-biaya keagenan). Biaya keagenan dapat berupa biaya monitoring kinerja manajemen dan pemberlakukan insentif keuangan (financial incentive) kepada manajer. Khusus untuk yang kedua ini yaitu pemberlakuan insentif keuangan umumnya dapat meningkatkan kinerja dan perhatian manajemen sehingga mereka bekerja sesuai dengan keinginan pemegang saham (at the best interest of the firm's owners). Insentif yang dapat diberikan bisa berupa pemberian bonus berupa uang tunai, paket pembelian saham perusahaan, pemberian hak opsi saham (stock option), dan peningkatan berbagai fasilitas kesejahteraan lainnya.

4. Perkembangan Ilmu Manajemen Keuangan

Ilmu Manajemen Keuangan mengalami perkembangan yang cukup pesat dari waktu ke waktu. Pendekatan teori manajemen keuangan yang lebih sederhana pada tahun 1920-1930-an yang lebih bersifat deskriptif makin dilingkapi dengan pendekatan yang lebih bersifat analitis sejak tahun 1950-an.

Beberapa teori manajemen keuangan yang masih berkembang diantaranya analisis capital budgeting untuk penilaian investasi, teori portofolio investasi untuk melakukan investasi dengan menekan atau mengurangi risiko melalui investasi pada beragam instrumen investasi, CAPM (Capital Assets Pricing Model) dan APT (Arbitrage Pricing Theory) untuk melakukan valuasi atau aktiva, teori-teori struktur modal, dan teori-teori lainnya.

Berbagai penelitian empiris terus berlangsung hingga saat ini di berbagai Negara uuntuk menyempurnakan dan bahkan diharapkan dapat menghasilkan teori baru yang relevan dengan perkembangan perusahaan di masa kini. Beberapa model statistik baik yang bersifat parametrik maupun nonparametrik untuk mendukung hasil yang lebih akurat. Selain itu, pendekatan humanistik melalui behavioral finance juga makin berkembang melalui pengamatan terhadap perilaku manajer maupun investor. Kesemuannya itu dilakukan terus oleh akademisi dan praktis ilmu manajemen keuangan dengan tujuan untuk menyempurnakan dan menambah teori-teori keuangan.

KEGIATAN BELAJAR 2 :

LEMBAGA KEUANGAN DAN PASAR KEUANGAN

Dalam menjalankan usahanya perusahaan harus selalu memperhatikan berbagai faktor baik yang berasal dari dalam perusahaan (internal factors) maupun faktor-faktor yang berasal dari luar perusahaan (eksternal factors). Berbagai faktor tersebut baik secara langsung maupun tidak langsung akan berpengaruh terhadap kinerja perusahaan secara keseluruhan.

Diantara faktor-faktor eksternal yang perlu diperhatikan adalah lembaga keuangan (financial institution) dan pasar keuangan (financial market). Keduanya merupakan bagian dari faktor eksternal yang akan selalu bersinggungan dengan perusahaan.

A. FINANCIAL INSTITUTIONS

Lembaga Keuangan (financial institution) adalah badan usaha yang memiliki fungsi untuk memberikan jasa-jasa keuangan kepada para nasabah atau kliennya. Lembaga keuangan terbagi menjadi dua yaitu :

1. Lembaga Keuangan Bank

Lembaga Keuangan Bank adalah lemnaga keuangan yang dapat menghimpun dana dari masyarakat (surplus units) dalam bentuk berbagai instrumen simpanan dan menyalurkannya kembali kepada masyarakat (deficit units) dalam bentuk kredit atau pembiayaan, serta memberikan jasa-jasa dalam lalu lintas pembayaran.

2. Lembaga Keuangan Non-Bank

Lembaga Keuangan Non_bank adalah Lembaga-lembaga keuangan di luar bank, yang fungsinya beragam dari mulai jasa penjaminan (asuransi), sewa guna usaha, dana pensiun, modal ventura dan lain-lain.

Berikut ini penjelasan singkat menegani Lembaga-lembaga keuangan yang beroperasi di Indonesia.

a. Lembaga Keuangan Bank (Commercial Banks)

BANK adalah Badan Usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup masyarakat banyak (UU No, 10 Th 1998).

Tiga Kegiatan Utama Bank :

1) Menghimpun dana (funding);

2) Menyalurkan dana (lending/financing);

3) Memberikan Jasa Bank lainnya (financial services).

Jenis Bank yang beroperasi di Indonesia (UU No. 10 Th 1998) :

1) Bank Umum;

2) Bank Perkreditan Rakyat

Usaha Bank Umum (Pasal 6 UU No. 10 Th 1998) :

1) Menghimpun dana dari masnyarakat (giro, deposito/SD, tabungan, dll)

2) Memberikan kredit

3. Menerbitkan Surat pengakuan utang

4) Membeli, menjual, atau menjamin surat-surat berharga (Wesel, SBI, Obligasi dan lain-lain)

5) Memindahkan uang (transfer)

6) Menempatkan dana pada, meminjam dana dari, meminjamkan dana kepada, Bank Lain.

7) Menyediakan tempat untuk menyimpan barang atau surat berharga (Safe Deposits Box)

8) Dan lain-lain.

Jasa-Jasa yang dapat diberikan Bank Umum :

1) Jasa Setoran (telp, listrik, air, uang kuliah, dll)

2) Jasa Pembayaran (gaji, pensiun, hadiah, dll)

3) Jasa Pengiriman uang (transfer)

4) Jasa Penagihan (inkaso)

5) Jasa Kliring (clearing)

6) Jasa Jual beli valas

7) Jasa Penyimpanan dokumen (safe deposit box)

8) Jasa Cek wisata ( traveller's check)

9) Jasa Kartu kredit (credit card)

10) Jasa-Jasa di Pasar Modal (Penjamin emisi, pedagang efek)

11) Jasa Letter of credit (L/C)

12) Jasa Bank Garansi

13) Jasa Referensi Bank

14) Jasa Lainnya.

Perbankan merupakan isntitusi keuangan yang akan sering berhubungan dengan perusahaan. Untuk berbagai keprluan, perusahaan akan menggunakan bank sebagai alat dalam memuluskan berbagai transaksi dengan pihak lain (counter parties). Perusahaan umumnya akan membuka rekening giro (current accounts) dengan tujuan untuk mempermudah transaksi pembayaran dengan rekan bisnisnya melalui cek/bilyet giro.

Dengan rekening giro yang dimiliki, perusahaan dapat mengadministrasikan seluruh pengeluaran dan pemasukan biaya secara lebih akurat tanpa tambahan biaya karena seluruh transaksi yang dicatat melalui pencatatan bank akan tercatat dalam laporan bulanan rekening.

b. Lembaga Keuangan Non-Bank

1) Perusahaan Asuransi (Insurance Companies)

Dalam Asuransi dikenal dua jenis yaitu : Asuransi Jiwa (life insurance) dan Asuransi Kerugian (non-life Insurrance).

Perusahaan dapat memanfaatkan jasa perusahaan asuransi pada berbagai kepentingan. Contohnya pertanggungan asuransi jiwa untuk para karyawannya diantaranya asuransi kesehatan dan asuransi hari tua.

2) Sewa Guna Usaha (Leasing Companies)

Perusahaan sewa guna usaha biasanya menawarkan dua jenis leasing yaitu : operating lease (leasing tanpa hak opsi) dan finance/capital lease (leasing dengan hak opsi). Perushaan bisa menggunakan jasa leasing untuk keperluan penggunaan aktiva tetapnya seperti kendaraan bermotor, mesin photocopy, dan lain-lain.

3) Modal Ventura (Venture Capital)

Perusahaan modal ventura adalah perusahaan yang menyediakan dana berupa penyertaan modal kepada partenrnya yaitu Perusahaan Pasangan Usaha. Perusahaan-perusahaan dapat menjadikan PerusahaanModal Ventura sebagai sumber alternatif pendanaan selain dari perbankan.

4) Anjak Piutang (Factoring Companies)

Perusahaan Anjak Piutang menyediakan jasa untuk menagih dan membeli piutang-piutang kliennya.

Perusahaan bisa menggunakan jasa perusahaan anjak piutang untuk mengurangi beban penagihan piutangnya.

Selain lembaga-lembaga keuangan diatas, terdapat beberapa lembaga keuangan lain diantaranya Pegadaian, Dana Pensiun, Perusahaan Pembiayaan, dan lain-lain.

Selain lembaga-lembaga keuangan diatas, terdapat beberapa lembaga keuangan lain diantaranya Pegadaian, Dana Pensiun, Perusahaan Pembiayaan, dan lain-lain.

B. PEMILIHAN LEMBAGA KEUANGAN OLEH PERUSAHAAN

Lembaga-lembaga keuangan yang tersebar di Indonesia jumllahnya banyak sekali, untuk bank saja setidaknya tahun 2010 jumlah bank yang ada tidak kurang dari 130 bank. Jumlah ini memang akan turun pada beberapa tahun ke depan melihat kemungkinan berbagai gelombang merger.

Untuk memilih lembaga keuangan mana yang akan dijadikan counterparty, beberapa hal sebagai berikut perlu menjadi bahan pertimbangan :

1. Apa saja persyaratan untuk menjadi klien lembaga keuangan tersebut.

Beberapa lembaga keuangan termasuk bank menentukan berbagai persyaratan bagi calon nasabah/kliennya, diantaranya pengisian aplikasi, dokumen Akte Pendirian/Akte Perubahan Perusahaan, SIUP (Surat Isjin Usaha Perdagangan), TDP (Tanda Daftar Perusahaan), NPWP (Nomor Pokok Wajib Pajak), dan lain-lain. Rata-rata untuk setiap lembaga keuangan menerapkan beberapa persyaratan yang sama sehingga umumnya dapat dipenuhi oleh perusahaan.

2. Apa saja fasilitas yang dapat disediakan lembaga keuangan

Dalam memilih lembaga keuangan termasuk bank, maka perusahaan dapat membandingkan fasilitas yang disediakan oleh masing-masing lembaga keuangan tersebut. Tentu kita akan memilih lembaga keuangan yang menawarkan beberapa fasilitas yang paling lengkap dan mudah untuk diakses.

Contoh : Bank-bank saat ini menawarkan berbagai fasilitas seperti jaringan ATM, sms banking, internet banking, dan lain-lain. Perusahaan dapat memilih bank yangmemiliki jaringan ATM yang luas dan memberikan berbagai kemudahan dalam transakis.

3. Berapa biaya/tarif yang ditawarkan oleh lembaga keuangan.

Bagi perusahaan, analisis benefit-cost (analisis manfaat-biaya) menjadi hal yang mutlak digunakan sebagai salah satu dasar pengambilan keputusan. Dalam memilih lembaga keuangan pun perusahaan bisa membandingkan antara manfaat yang diperoleh dibandingkan dengan tarif biaya yang dibebankan. Perusahaan dapat membandingkan benefict-cost anatara beberapa lembaga keuangan kemudian memilih lembaga keuangan mana yang memberikan selisih benefict-cost yang paling besar.

C. FINANCIAL MARKET

Pasar keuangan (financial market) adalah tempat dimana berbagai instrumen keuangan diperjualbelikan. Instrumen keuangan yang diperjualbelikan terdiri dari instrumen keuangan jangka pendek dan instrumen keuangan jangka panjang.

Pasar Keuangan (Financial Market) terdiri dari dua yaitu :

1. Pasar Uang (money market)

2. Pasar Modal (capital market)

1. Pasar Uang (Money Market)

Pasar uang merupakan pasar yang memperjualbelikan instrumen keuangan jangka pendek. Para pemain dalam pasar uang umumnya adalah para dealer pada masing-masing bank. Mereka bertransaksi setiap hari dengan cara menempatkan dana pada bank lain. Perhitungan bunga biasanya dilakukan denagn overnight-rate (tarif bunga pertahun dengan jangka waktu harian). Atas dasar transaksi harian antar dealer bank ini maka akan muncul rata-rata tingkat bunga yang ditawarkan pada suatu kota misalnya : LIBOR (London Inter Bank Offered Rate), SIBOR (Singapore Inter Bank Offered Rate), JIBOR (Jakarta Inter Bank Offered Rate). Instrumen-instrumen yang diperjualbelikan di pasar uang ini diantaranya : Commercial Paper, SBPU (Surat Berharga Pasar Uang), Interbank Call Money.

2. Pasar Modal (Capital Market)

Pasar Modal merupakan pasar yang memperjualbelikan instrumen keuangan jangka panjang. Beberapa instrumen keuangan yang diperdagangkan diantaranya : Saham (stocks), Obligasi (bonds) dan lain-lain. Beberapa jenis saham diantaranya :

a. Saham Biasa (Common Stocks)

Saham biasa adalah bukti andil/pemilikan sebuah perusahaan. Setiap investor yang membeli dan memiliki saham perusahaan, menunjukkan bahwa ia adalah pemilik dari perusahaan tersebut sekalipun yang ia miliki hanya 1 lot atau 500 lembar saja. Makin besar proporsi kepemilikan saham sebuah perusahaan, maka makin besar juga kepemilikannya terhadap perusahaan tersebut. Saham biasa memiliki ciri-ciri :

1) Tidak memiliki hak istimewa

2) Memiliki hak suara, dengan ketentuan satu lembar satu suara (one share one vote)

3) Dividen dibagikan setelah pembagian dividen saham preferen.

Bagi perusahaan terbuka, saham biasa ini dijual kepada publik (masyarakat) baik kepada investor individual maupun investor institusi.

b. Saham Preferen (Preferred Stocks)

Saham preferen adalah saham yang memiliki hak istimewa. Dari kata preferred (terpilih) menunjukkan bahwa saham ini memang berbeda dengan saham biasa. Saham preferen memiliki ciri-ciri :

1) Memiliki hak istimewa

2) Tidak memiliki hak suara

3) Dalam hal pembagian dividen, saham preferen lebih didahulukan

4) Ada salah satu saham jenis saham preferen yang memiliki hak kumulatif, yaitu hak untuk memperoleh kumulasi dividen yaitu dengan menghitung kembali dividen yang belum dibayarkan pada saat perusahaan mengalami kerugian pada suatu tahun tertentu.

Saham preferen dikenal juga sebagai instrumen yang bersifat Hybrid (campuran satu utang dan modal sendiri). Sifat utang terletak pada angka pembayaran dividen yang dihitung tetap dan persentase. Juga untuk saham preferen kumulatif, dividen harus tetap dibayarkan walaupun perusahaan suatu waktu mengalami kerugian. Pembayaran dividen dilakukan secara kumulatif pada saat perusahaan mengalami keuntungan.

c. Obligasi (Bonds)

Obligasi adalah pengakuan utang jangka panjang yang dikeluarkan oleh emiten (penerbit obligasi) dengan nilai nominal tertentu dan tingkat bunga tertentu (coupon rate).

Obligasi merupakan salah satu instrumen utama utang perusahaan mengingat perusahaan dapat men-setting (menentukan sendiri) nilai poko utang (principals), tingkat bunga, dan jangka waktunya. Juga dalam penjualan obbligasi, perusahann dapat menyesuaikan dengan tingkat bunga yang berlaku di pasar sehingga harga obligasi juga dapat disesuaikan.

MODUL 02 :

MANAJEMEN MODAL KERJA

Setiap perusahaan memerlukan sumber dana yang akan digunakan untuk berbagai kebutuhan. Kebutuhan perusahaan umumnya terdiri dari dua yaitu kebutuhan untuk membiayai kegiatan investasi (investment) dan kebutuhan untuk membiayai modal kerja (working capital).

Kegiatan investasi merupakan kegiatan untuk membiayai pengadaan aktiva tetap yang jangka waktu pengembaliannya lebih dari 1 tahun. Investasi perusahaan umumnya dapat dialokasikan untuk pengadaan beberapa kativa seperti mesin-mesin produksi, bangunan pabrik, kendaraan opersional, maupun tanah. Investasi juga dapat dialokasikan untuk pengadaan peralatan kantor seperti meja, kursi, komputer, mesin penghitung uang, dan lain-lain.

Kegiatan Modal Kerja adalah kegiatan untuk membiayai pengeluaran dana yang digunakan untuk keperluan perusahaan sehari-hari. Keperluan sehari-hari itu dikenal juga dengan kegiatan operasional. Jadi, modal kerja adalah alokasi dana untuk pembiayaan operasioanl perusahaan. Kegiatan operasional umumnya berjangka waktu masksimal 1 tahun.

Kegiatan operasional perusahaan sehari-hari merupakan salah satu kegiatan yang paling penting dalam aktivitas perusahaan sehingga bagi manajer keuangan kegiatan ini mendapat perhatian yang utama.

Pentingnya pengelolaan modal kerja ini disebabkan oleh sifat modal kerja itu sendiri yang membutuhkan perhatian sehari-hari sehingga cenderung bersifat daily and time consuming activities (kegiatan sehari-hari dan membutuhkan waktu yang lama).

Kealahan perusahaan dalam kebijakan modal kerjanya akan berakibat pada perolehan pendapatan yang berkurang atau pada penambahan biaya operasi perusahaan yang mengakibatkan perusahaan mengalami pengurangan laba atau bahkan mengalami kerugian.

Ilmu manajemen keuangan melalui manajemen modal kerja mencoba mengarahkan manajer keuangan agar membuat keseimbangan atas pos-pos modal kerja perusahaan sedmikian rupa sehingga perusahaan mencapai tingkat optimalisasi pengelolaan modal kerja.

Tujuan dari pengelolaan modal kerja tentunya sama dengan tujuan perusahaan yaitu menghasilkan laba yang optimal yang pada akhirnya akan meningkatkan kesejahteraan pemegang saham (to maximize the shareholder's wealth)

KEGIATAN BELAJAR 1 :

KONSEP MODAL KERJA DALAM PERUSAHAAN

A. KONSEP DAN PENGERTIAN MODAL KERJA

Modal Kerja adalah dana yang dialokasikan untuk keperluan pembiayaan operasional perusahaan yang jangka waktu pengeluaran dana tersebut maksimal satu tahun untuk suatu periode.

Pembiayaan operasional perusahaan adalah pembiayaan aktivitas sehari-hari perusahaan. Contohnya pembiayaan bahan baku, pembiyaan gaji dan upah tenaga kerja, dan pembayaran biaya-biaya overhead pabrik (biaya-biaya di dalam bagian pabrikasi di luar biaya bahan baku dan biaya tenaga kerja langsung).

Biaya overhead pabrik diantaranya biaya listrik, biaya air, biaya bahan bakar, biaya pemeliharaan gedung, biaya pemeliharaan mesin, biaya penyusutan gedung dan mesin, biaya asuransi, serta biaya-biaya lainnya.

Kesemua jenis biaya di atas sebetulnya digunakan untuk mendukung aktivitas perusahaan pada pos-pos yang ada pada aktiva lancar perusahaan diantaranya untuk memenuhi pos piutang dagang (accounts receivable) dan persediaan (inventories).

Dengan kata lain biaya-biaya produksi di atas ditunjukkan untuk menghasilkan produk yang kemudian muncul rekening piutang jika perusahaan menjual produknya secara kredit, dan membiayai persediaan bahan baku pada saaat proses produksi berlangsung, dan persediaan produk jadi pada saat produk selesai diproduksi dan menunggu untuk dijual.

Khan pembiayaan modal kerja tentu membutuhkan sumber dana yang mendukungnya. Sumber dana modal kerja dapat dilihat dari sisi kanan neraca, yaitu pada bagian liabilities (utang). Diantara rekening-rekening yang termasuk kedalam current liabilities (kewajiban jangka pendek), utang dagang (accounts payable) merupakan sumber utama pembiayaan modal kerja perusahaan.

B. MODAL KERJA BERSIH

Secara teoritis, terdapat 2 (dua) konsep modal kerja yaitu : modal kerja kotor (gross working capital) dan modal kerja bersih (net working capital). Berikut ini penjelasan masing-masing :

1. Modal Kerja Kotor (Gross Working Capital)

Modal Kerja Kotor adalah jumlah keseluruah aktiva lancar perusahaan. Jadi, jika ditanyakan berapa modal kerja kotor suatu perusahaan? Maka kita tinggal melihat pada neraca, berapa total aktiva lancar perusahaan, itulah modal kerja kotor perusahaan.

Aktiva lancar perusahaaan umunya terdiri dari kas (cash), surat-surat berharga (marketable securities), biaya di bayar di muka (prepayments), piutang dagang (accounts receivable), dan persediaan (inventory). Rekening utama modal kerja kotor adalah piutang dagan dan persediaan.

2. Modal Kerja Bersih (Net Working Capital)

Adapaun Modal Kerja Bersih adalah jumlah atau total aktiva lancar dikurangi jumlah atau total utang lancarnya. Jadi, jika ditanyakan berapa modal kerja bersih suatu perusahaan? Kita dapat menghitungnya dengan menselisihkan aktiva lancar dengan utang lancarnya.

Utang lancar perusahaan umumnya terdiri dari : utang dagang (accounts payable), biaya-biaya yang masih harus dibayar (accruaks), utang jangka pendek (short term debt), dan utang pajak (taxes payable). Rekening utama utang lancar adalah utang dagang.

Trade-off antara Profitability dan Risk

Dalam menentukan berapa modal kerja bersih yang dipertahankan oleh perusahaan, kita mengenal ada dua kemungkinan kondisi modal kerja bersih yang Positive Net Working Capital dan Negative Net Working Capital.

Perusahaan dapat menrapkan salah satu dari kedua alternatif kondisi di atas tetapi perusahaan akan menghadapi trade-off (untung rugi) atas pilihan yang diambilnya. Keputusan akan berada di tangan manajer keuangan perusahaan karena manajer keuanganlah yang nantinya akan bertanggung jawab terhadap presiden direktur terkait dengan pengambilan keputusan dalam bidang keuangan.

1. Positive Net Working Capital

Positive Net Working Capital terjadi pada saat Total Aktiva lancar lebih besar daripada Total Utang Lancar.

Trade-off yang terjadi dengan penerapan Positif Net Working Capital adalah sebagai berikut :

Kelebihannya, adalah perusahaan akan memiliki tingkat likuiditas yang tinggi karena total kewajiban lancarnya (total current liabilties) dapat ditutup oleh angka total aktiva lancarnya (total current assets) yang lebih besar, sehingga dapat dikatakan bahwa risiko likuiditas perusahaan rendah (low risk).

Kekurangannya, adalah perusahaan akan memiliki tingkat keuntungan yang rendah (low return) karena dana lebih banyak tertanam pada aktiva lancar yang cenderung memiliki tingkat kemampuan menghasilkan keuntungan yang rendah/low return. Aktiva yang memiliki tingkat kemampuan untuk menghasilkan keuntungan yang tinggi adalah Aktiva tetap (fixed assets). Dengan demikian, dapat dikatakan bahwa dengan positive Net working Capital ini perusahaan memiliki tingkat keuntungan yang rendah (low return)

2. Negative Net Working Capital

Negative Net Worming Capital terjadi pada saat Total Aktiva lancar lebih kecil daripada Total Utang Lancar.

Trade-off yang terjadi dengan penerapan Negative Net Working Capital adalah sebagai berikut :

Kelebihannya, adalah perusahaan akan memiliki tingkat profitabilitas yang tinggi karena total aktiva lancarnya (total current assets) lebih kecil dan dana lebih banyak tertanam pada total aktiva tetap (fixed assets) yang merupakan aktiva yang berifat high return atau aktiva yang mempunyai kemampuan untuk menghasilkan keuntungan yang tinggi, sehingga dapat dikatakan bahwa tingkat profitabilitas perusahaan tinggi (high return).

Kekurangannya, adalah perusahaan akan memiliki tingkat likuiditas yang rendah (low liquidity) karena dana pada kativa lancarnya terlampau sedikit sehingga tidak mampu menutupi total utang lancarnya (current liabilities). Dengan demikian, perusahaan memiliki resiko untuk tidk mampu memenuhi atau membayar kewajiban jangka pendeknya atau dengan kata lain perusahaan memiliki risiko likuiditas yang tinggi (high risk).

KEGIATAN BELAJAR 2 :

MENGHITUNG KEBUTUHAN MODAL KERJA

Manajemen modal kerja identik dengan manajemen aktiva lancar dan utang lancar. Kedua pos tersebut merupakanpos-pos utama dalam transaksi perusahaan sehari-hari. Pada sebuah perusahaan yang dinamis, tentu akan terjadi perubahan saldo kas, saldo piutang, saldo persediaan setiap hari. Tingkat perputaran yang tinggi pada beberapa pos tersebut menunjukkan bahwa op[erasional perusahaaan berjalan dinamis. Begitu juga dengan utang dagang (accounts payable), makin banyak pembelian bahan atau barang dagangan, maka tingkat perputarannya akan makin tinggi.

Sasaran penting dari pengelolaan modal kerja adalah membuat formulasi pos-pos aktiva lancar dan utang lancar sehingga dengan formulasi tersebut akan dicapai titik keseimbangan antara profitabilitas dan risiko yang pada kahirnya akan meningkatkan nilai perusahaan.

Pertanyaan yang kemudian muncul adalah bagaimana cara kita menghitung kebutuhan modal kerja sebuah perusahaan dimana dengan perhitungan tersebut akan diperoleh angka modal kerja yang sesuai kebutuhan atau modal kerja yang optimal.

Perhitungan modal kerja yang sesuai kebutuhan atau modal kerja optimal menjadi penting, agar perusahaan dapat menentukan sumber dananya disertai perhitungan biaya dananya. Tentu diharapkan dengan modal kerja yang optimal, biaya yang dikeluarkan oleh perusahaan menjadi lebih kecil.

Dalam menghitung kebutuhan modal kerja perusahaan, ilmu manajemen keuangan membekali kita dengan suatu konsep yang dikenal dengan Cash Conversion Cycle.

Konsep ini digunakan dibanyak perusahaan, termasuk lembaga pembiayaan atau perbankan. Dalam menentukan kebutuhan modal kerja calon debiturnya, bank biasanya menghitung dengan konsep Cash Conversion Cycle.

A. CASH CONVERSION CYCEL

Apa yang dimaksud dengan Cash Coneversion Cycle?

Cash Conversion Cycle atau siklus perputaran Kas adalah siklus atau periode dari mulai perusahaan mengeluarkan kas (uang tunai) hingga perusahaan memperoleh kembali kas (uang tunai).

Berapa lama Cash Conversion Cycle setiap perusahaan berbeda-beda tergantung sifat operasi dari perusahaan tersebut. Sebuah perusahaan dagang tentu akan memiliki cash conversion cycle yang berbeda dengan sebuah perusahaan manufuktur. Berikut ilustrasinya :

Cash Conversion Cycle perusahaan dagang :

Kita lihat siklus perputaran kas sebuah perusahaan dagang dimulai dari kas, yang artinya perusahaan mengeluarkan uang tunai untuk membeli barang dagangan, kemudian menjualnya kembali sehingga menghasilkan kas langsung jika dijual secara tunai, atau melalui piutang dan menjadi kas jika perusahaan menjual secara kredit.

Sementara Cash Conversion Cycle perusahaan manufuktur :

Sedangkan untuk perusahaan manufuktur, siklus perputaran kas dimulai dari perusahaan mengeluarkan uang tunai untuk membeli bahan baku, kemudian bahan baku dioleh menjadi barang setengah jadi, kemudian dioleh menjadi barang jadi dan dijual. Jika penjualan dilakukan secara kredit, maka akan timbul rekening piutang, dan setelah tertagih, akan menjadi kas.

Cash Conversion Cycle diukur dalam satuan waktu misalnya 1 hari, 5 hari dan seterusnya. Kalau kit lihat kembali ilustrasi diatas, misalnya cash conversion cycle perusahaan dagang adalah 10 hari, artinya dari perusahaan mengeluarkan uang tunai untuk membeli barang dagangan hingga barang dagangan tersebut rata-rata terjual memakan waktu 10 hari. Tentu untuk perusahaan manufuktur rata-rata cash conversion cycle-nya akan lebih lama karena membutuhkan waktu lebih lama pada saat mengolah bahan baku.

Sebelum menghitung CCC (Cash Conversion Cycle), kita juga mengenal istilah OC (Operating Cycle), Operating Cycle (OC) adalah waktu dari mulai perusahaan memesan bahan baku untuk di proses hingga perusahaan memperoleh uang tunai dari hasil penjualan produk jadi. Adapun Cash Conversion Cycle adalah waktu dari mulai mengeluarkan kas untuk membayar bahan baku hingga perusahaan memperoleh uang tunai dri hasil penjualan produk jadi. Umumnya Operating Cycle itu lebih lama atau sama dengan Cash Conversion Cycle.

Berikut ini rumus untuk mencari OC dan CCC :

Dimana :

OC = Operating Cycle

CCC = Cash Conversion Cycle

AAI = Average Age of Inventory

ACP = Average Collection Period

APP = Average Payment Period

AAI (Average Age of Inventory) adalah rata-rata lamanya umur persediaan, artinya menunjukkan berapa lama rata-rata periode persediaan di dalam perusahaan dalam satu siklus.

Rumus untuk menghitung AAI adalah :

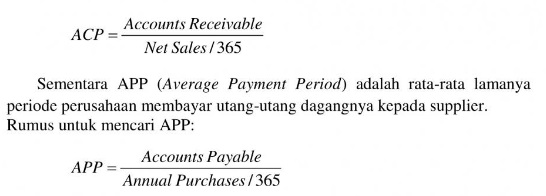

Rumus menghitung ACP adalah :

C. CARA MENGHITUNG KEBUTUHAN MODAL KERJA PERUSAHAAN

Kebutuhan modal kerja perusahaan adalah kebutuhan dana selama periode Cash Conversion Cycle. Jadi, jika periode CCC adalah 30 hari, maka kebutuhan modal kerja perusahaan adalah dana yang diperlukan untuk menutup kebutuhan CCC selama 30 hari.

Contoh :

PT. Anugrah Ilahi memiliki data sebagai berikut; tingkat perputaran persediaan terjadi sebanyak 8 kali dalam setahun, rata-rata pembayaran utang dagang selama 15 hari. Masa pengumpulan piutang selama 60 hari. Tingkat penjualan per tahun diproyeksikan sebesar Rp. 3.500 Milyar

Jika diasumsikan Harga pokok produk terjual (cost of Goods Solid) sebesar 80% dari penjualan, dan pembelian sebesar 70% dari Harga pokok produk terjual, 1 tahun dihitung 365 hari, maka :

1) Hitunglah Operating Cycle dan Cash Conversion Cycle perusahaan tersebut

2) Hitunglah kebutuhan modal kerja perusahaan

Jawab :

1. OC = AAI + ACP

= (365/8) + 60

= 106 hari

2. CCC = AAI + ACP - APP

= 106 -35

= 71 hari

3. Kebutuhan Modal Kerja :

Investasi di Persediaan = (46/365) x 0,8 x Rp. 3.500 M

= Rp. 352,88 M

Investasi di Piutang = (60/365) x Rp. 3.500 M

= Rp. 575,34 M

Utang Dagang = (35/365) x (0,7x0,8xRp. 3.500 M)

= Rp. 187,95 M

Kebutuhan Modal Kerja = Rp. 352,88 + Rp. 575,34 - Rp. 187,95

= Rp. 740,27 Milyar

Dengan demikian, maka dapat disimpulkan bahwa total kebutuhan modal kerja perusahaan dalam mendukung proyeksi penjualan senilai Rp. 3.500 Milyar adalah sebesar Rp. 740,27 Milyar.

D. JENIS KEBUTUHAN MODAL KERJA PERUSAHAAN

Sebelum membahas tentang strategi pemenuhan kebutuhan modal kerja perusahaan, kita bahas terlebih dahulu mengenai jenis-jenis kebutuhan modal kerja. Secara umum kebutuhan modal kerja perusahaan terbagi dua yaitu :

1. Kebutuhan Modal Kerja Permanen (Permanent Funding Needs)

Kebutuhan Modal Kerja Permanen adalah kebutuhan modal kerja minimal yang diproyeksikan untuk suatu periode tertentu. Kebutuhan modal kerja permanen ini terjadi pada kondisi modal kerja terkecil selama beberapa kebutuhan modal kerja per bulan.

Contoh :

Perusahaan A memiliki kebutuhan modal kerja perbulan yang bervariasi dari Rp. 100 juta hingga Rp. 750 juta. Maka, kebutuhan modal kerja permanen adalah Rp. 100 juta.

2. Kebutuhan Modal Kerja Musiman (Seasonal Funding Needs)

Kebutuhan Modal Kerja Musiman adalah kebutuhan modal kerja yang bervariasi di atas kebutuhan modal kerja musiman. Kebutuhan Modal Kerja Musiman ini umumnya mengikuti variasi penjualan dengan titik puncak (peak time) terjadi pada saat penjualan mencapai angka tertinggi.

Contoh :

Perusahaan A memiliki kebutuhan modal kerja per bulan yang bervariasi dari Rp. 100 juta hingga Rp. 740 juta dengan rata-rata di atas kebutuhan modal kerja diatas permanen (>Rp. 100 juta hingga Rp. 750 juta) sebesar Rp. 300 juta perbulan. Berdasarkan data tersebut, maka kebutuhan modal kerja musiman adalah sebesar Rp. 300 juta.

Dalam memnuhi kebutuhan modal kerjanya, perusahaan dapat menerapkan beberapa strategi pemenuhan kebutuhan modal kerja sebagai berikut :

1. Strategi Pendanaan Agresif (Aggresive Funding Strategy)

Strategi Perusahaan Agresif adalah suatu strategi pemenuhan kebutuhan modal kerja dengan sumber dana pembiayaan jangka panjang (long-term financing) digunakan untuk memenuhi kebutuhan modal kerja permanen (permanent funding needs) dan sumber dana pembiayaan jangka pendek (short-term financing) digunakan untuk memenuhi kebutuhan modal kerja musiman (seasonal funding needs).

2. Strategy Pendanaan Konservatif (Concervative Funding Strategy)

Strategi Pendanaan Konservatif adalah suatu strategi pemenuhan kebutuhan modal kerja dengan menggunakan sumber dana pembiayaan jangka panjang (long term financing) dalam memenuhi seluruh kebutuhan modal kerja perusahaan. Penetapan Plafond pembiayaan menggunakan total kebutuhan dana pada saat titik puncak (peak time).

Dalam menentukan strategi pendanaan mana yang akan diambil oleh perusahaan, manajer keuangan bisa menggunakan perhitungan biaya masing-masing strategi sebagai salah satu dasar pertimbangannya.

Contoh :

PT. Makmur Abadi membutuhkan modal kerja permanen sebesar Rp. 400 juta per bulan, dan kebutuhan modal kerja musiman yang bervariasi dari Rp. 0 hingga Rp. 950 juta dengan rata-rata Rp. 230 juta.

Perusahaan memiliki akses terhadap pendanaan yang berumber dari bank dengan tingkat bunga kredit jangka pendek sebesar 10% pertahun dan kredit jangka panjang sebesar 12% per tahun. Perusahaan juga memiliki kesempatan untuk menginvestasikan dana pada sebuah bank jika terjadi surplus dengan tingkat bunga simpanan sebesar 8% per tahun. Berdasarkan data diatas, Anda diminta untuk :

a) Menghitung Total Biaya pada Strategi Pendanaan Agresif

b) Menghitung Total Biaya pada Strategi Pendanaan Konservatif.

Jawab :

a). Total Biaya pada Startegi Pendanaan Agresif (Cost of Aggreive Funding Strategy)

Biaya kredit jangka pendek = 10% x Rp. 230 juta = Rp. 23 juta

Biaya kredit jangka panjang = 12% x Rp. 400 juta = Rp. 48 juta

Perolehan bunga = 8% x Rp. 0 = Rp. 0 juta

Total Biaya Strategi Agresif Rp. 71 jutab). Total Biaya pada Startegi Pendanaan Konservatif (Cost of Conservative Funding Strategy)

Biaya kredit jangka pendek = 10% x Rp. 0 juta = Rp. 0 juta

Biaya kredit jangka panjang = 12% x Rp. 1.350 juta = Rp.162juta

Perolehan bunga = 8% x Rp. 0 = Rp.57,6juta

Total Biaya Strategi Konservatif Rp.104,4jutaSecara teoritis dan praktis, kedua strategi tersebut memiliki kelebihan dan kekurangan.

Kelebihan strategi pendanaan agresif adalah perusahaan akan menikmati biaya yang kecil (minimal), sehingga perusahaan bisa meningkat tingkat profitabilitasnya. Sementara kelemahan strategi ini adalah risiko yang dihadapi sangat besar dalam hal adanya kemungkinan perubahan tingkat bunga yang merugikan (tingkat bunga yang naik sewaktu-waktu), dan sulitnya perusahaan memperoleh tambahan kredit baru jika ternyata kebutuhan dananya meningkat tajam.

Kelebihan strategi pendanaan konservatif adalah perusahaan terhindar dari risiko peningkatan tingkat bunga sewaktu-waktu dan adanya ketersediaan dana yang cukup. Sementara kelemahannya adalah biaya strategi ini jauh lebih besar daripada menggunakan strategi agresif.

Besarnya biaya strategi ini disebebkan oleh tingkat bunga yang ditentukan rata-rata lebih tinggi untuk long-term financing dan adanya kemungkinan besar terjadi surplus dana atau dana yang bersumber dari pembiayaan jangka panjang lebih besar dari kebutuhan, sehingga terdapat dana idle (menganggur) dan kalupun diinvestasikan, tingkat bunganya tidak terlalu besar, karena tingkat bunga simpanan selalu lebih kecil daripada tingkat bunga kredit.

Berdasarkan kondisi diatas, strategi mana yang sebaiknya diambil oleh perusahaan ?

Jawabnnya adalah tergantung kepada Manajer Keuangan Perusahaan. Manajer Keuangan dapat menentukan salah satu strategi diatas berdasarkan sifat dan karakteristik usaha perusahaan yang tentu saja berbeda dengan perusahaan lain.

Hal yang kedua, manajer akan mengambil keputusan sesuai tingkat preferensinya terhadap risiko. Seorang manajer yang risk averse, tentu akan menghitung secara cermat dan mengharapkan benefitnya harus lebih besar daripada cost-nya, sementara jika manajer keuangan itu seorang risk taker, maka ia akan dengan cepat berani mengambil risiko. Seorang risk taker akan cenderung menggunakan strategi agresif.

3. Strategi Pengelolaan Modal Kerja Perusahaan.

agar pengelolaan modal kerja perusahaan menjadi optimal, sehingga biaya modal kerja bisa ditekan menjadi minimal, maka perusahaan dapat menrapkan stgrategi pengelolaan modal kerja sebagai berikut :

a. Tingkat perputaran persediaan diupayakan secepat mungkin, sehingga biaya pengelolaan persediaan menjadi kecil. Akan tetapi, pengaturan ini dengan catatan tetap mempertahankan untuk tidak terjadi stockout (kekuarangan persediaan) yang menyebabkan penjualan menjadi terganggu.

b. Melakukan penagihan piutang secara intensif sehingga masa rata-rata penagihan piutang menjadi lebih cepat.

c. Pada saat menerima pembayaran cek dari transaksi penagihan piutang, secara memproses cek tersebut untuk di-kliringkan sehingga dana secepatnya masuk ke rekening perusahaan.

d. Membayar utang selambat mungkin, tetapi dengan catatan anpa mempengaruhi credit rating perusahaan.

MODUL 3 :

MANAJEMEN KAS

Manajemen kas merupakan pengelolaan kas yang meliputi perencanaan, pelaksanaan, dan pengendalian kas perusahaan yang umumnya terdiri dari pengelolaan kas masuk (cash inflow) dan kas keluar (cash outflow).

Manajemen kas masih merupakan bagian dari